Исследователи из Массачусетского технологического института (MIT) разработали математическую модель для выявления стартапов, которые могут принести инвесторам большую прибыль. В некоторых случаях модель оказалась эффективнее, чем методы самых успешных венчурных фондов, говорится в статье авторов исследования.

Алгоритм-инвестор

Сначала ученые собрали данные о стартапах из трех источников: базы Crunchbase и Pitchbook позволили собрать информацию об инвестициях и IPO 83 тысяч компаний, основанных в 1981-2016 годах, а данные соцсети LinkedIn позволили соотнести эту информацию с опытом и образованием основателей и сотрудников компаний.

После этого исследователи составили математическую модель с использованием машинного обучения и проверяли ее на конкретных годах: в тестовую выборку включались компании, основанные в определенном году, а в выборку для обучения алгоритма – данные о всех компаниях, основанных исключительно до этого года (чтобы алгоритм не мог заглянуть в будущее, а обладал только теми данными, которые могли быть доступны раннему инвестору).

Основываясь на данных стартапа и коррелируя их с успехами других компаний в прошлом, алгоритм вычислял вероятность экзита (продажи своей доли в стартапе) для инвестора по каждой компании, а ученые собирали портфолио из компаний с наибольшими по «мнению» алгоритма шансами на резкий рост.

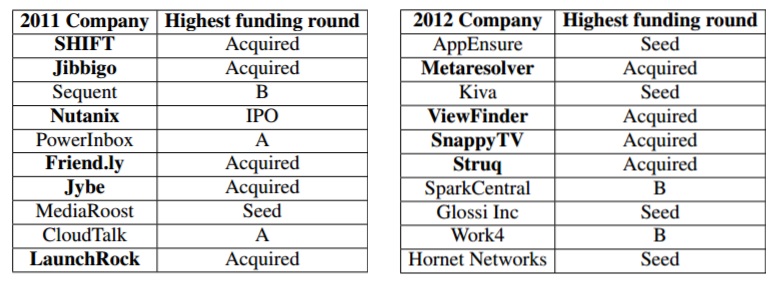

Портфолио компаний в 2011 (таблица слева) и 2012 (справа) годах, которые ученые собрали с помощью алгоритма. Жирным выделены названия компаний, которые позволили бы инвесторам продать свою долю. В правом столбце отмечен наиболее высокий инвестиционный раунд, который удалось привлечь стартапу – посевной (Seed), А, B, C и далее вплоть до IPO или продажи всей компании (Acquired)

Получившаяся модель позволила собирать портфолио, превосходящие по эффективности ведущие венчурные фонды: в случае портфолио из пяти и десяти компаний 60% из них приносили инвесторам экзит, о чем свидетельствовали данные о реальном будущем включенных в портфолио стартапов.

Факторы, которые влияли на успех стартапа чаще других

Также алгоритм показал, какие характеристики были свойственны успешным стартапам. Выяснилось, что чаще всего «взлетевшие» проекты обладали параметром, который и так считается венчурными инвесторами одним из ключевых – успешным опытом основателей и сотрудников. Стартап довольно часто «взлетал», если в компании были люди, ранее работавшие в успешном (проданном или сделавшем IPO) проекте. Также на успех проектов существенно влиял опыт самих инвесторов и консультантов.

«Хочется сказать, что мы нашли какой-то секретный рецепт, о котором венчурные инвесторы не знали, однако наш анализ показал, что вещи, которые [обычно] ищут инвесторы – те же, которые оказались ключевыми факторами успеха в нашем исследовании», – прокомментировал один из авторов работы Таухид Заман (Tauhid Zaman) в разговоре с изданием Quartz.

По словам Замана, низкую по сравнению с алгоритмом эффективность инвесторов можно объяснить тем, что люди при оценке проекта полагаются как на интуицию, так и на количественный анализ характеристик проекта, в то время как алгоритм опирается только на второе.

Нашли опечатку? Выделите текст и нажмите Ctrl + Enter

Материалы по теме

- 1 Капитал почувствовал уверенность в инвестициях: венчурные итоги 1 квартала 2024 года

- 2 Deeptech, Healthcare и маркетплейсы: венчурные итоги 4 квартала 2023 года

- 3 Розничные инвесторы становятся движущей силой рынка. Венчурные итоги 3 квартала 2023 года

- 4 «Российскому предпринимателю не надо выходить из зоны комфорта: он туда не входил». Венчурные итоги 2 квартала-2023

- 5 Существование на грани погрешности: как российские стартапы привлекали инвестиции в первом квартале 2023 г.

ВОЗМОЖНОСТИ

17 мая 2024

17 мая 2024

18 мая 2024