Предприниматели могут менять режим налогообложения, чтобы платить меньше налогов, снизить расходы и взносы за сотрудников и развивать своё дело.

Рассмотрим особенности общего и упрощённого режима, что делать бизнесу на УСН при переходе на ОСН и наоборот, можно ли перейти, если ИП совмещает УСН с патентом, и в каких случаях перестраивать работу не стоит.

Что такое ОСН и УСН

ОСН, или общая система налогообложения называется так, потому что доступна всем ИП и компаниям. Если в течение 30 календарных дней после регистрации бизнеса вы не выбрали спецрежим, то автоматически перейдёте на ОСН.

Это самая сложная система в плане учёта и отчётности: нужно платить разные налоги и взносы, отчитываться о своей работе и о сотрудниках. Зато на ОСН нет ограничений по виду деятельности: на этом режиме может работать сеть банков и книжный магазин, автомобильный завод или швейная мастерская.

УСН иначе называют упрощёнкой, потому что это более лёгкий вариант вести бизнес. Налоговая нагрузка здесь меньше, можно выбрать объект налогообложения: «Доходы» или «Доходы минус расходы». Декларацию подают один раз в год и сдают отчётность о сотрудниках. С документами и налогами можно справиться и без бухгалтера, поэтому упрощёнку обычно выбирает малый бизнес или начинающие предприниматели и компании.

Сравним режимы по расходам на налоги и взносы, основной отчётности и ограничениям на 2024 год.

На курсе про выбор системы налогообложения есть восемь бесплатных уроков, которые помогут разобраться в налогах на разных системах, в том числе ОСН и УСН.

Для чего может понадобиться сменить систему налогообложения

С УСН на ОСН обычно переходят, чтобы не нарушать закон, когда бизнес развивается, и больше нельзя соблюдать ограничения.

Переход может быть добровольным и вынужденным, или автоматическим, и в таких случаях говорят, что предприниматель «слетел» с упрощёнки.

Добровольный переход

ООО «Звезда» работает на УСН, в компании 120 сотрудников. Со следующего года учредители собираются нанять ещё столько же людей, чтобы расширить бизнес. Всего будет 240 работников, но применять упрощёнку больше нельзя, поэтому ООО перейдёт на УСН.

ИП Ралдугина продаёт этиловый спирт. В будущем предприниматель хочет производить его, но спирт — подакцизный товар, поэтому для производства нужно перейти на ОСН.

Вынужденный переход

Переход происходит автоматически, когда бизнес нарушает закон, даже если налоговая об этом не знает. Когда ФНС увидит в отчётности, что ИП или компания не соответствует критериям УСН, придётся предоставлять все недостающие документы и пересчитывать налоги.

При вынужденном переходе бизнес начинает работу на ОСН с первого дня квартала, в котором потеряно право на УСН.

В августе ООО «Альфа» заключило контракт на продажу автомобилей. Он принёс больше выручки, поэтому к сентябрю компания в сумме заработала 270 млн рублей. Сентябрь относится к III кварталу, который начинается 1 июля — с этого дня будет считаться, что ООО работает на ОСН.

Как перейти с УСН на ОСН

Для перехода на ОСН нужно уведомить ФНС о смене налогового режима и начать вести отчётность, налоговый и бухгалтерский учёт по ОСН.

Форма уведомления зависит от причины перехода, поэтому рассмотрим способы по отдельности.

Добровольный переход

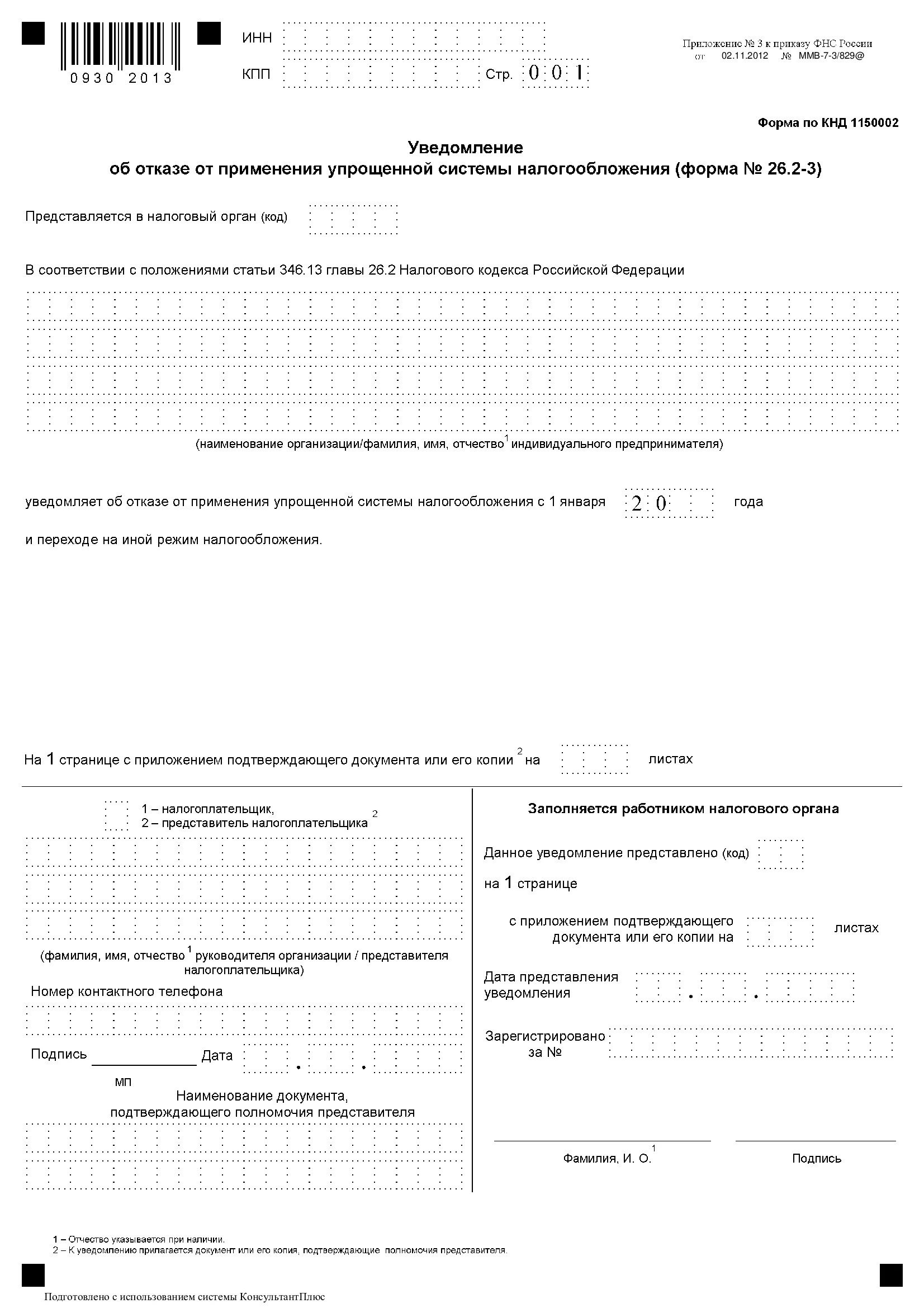

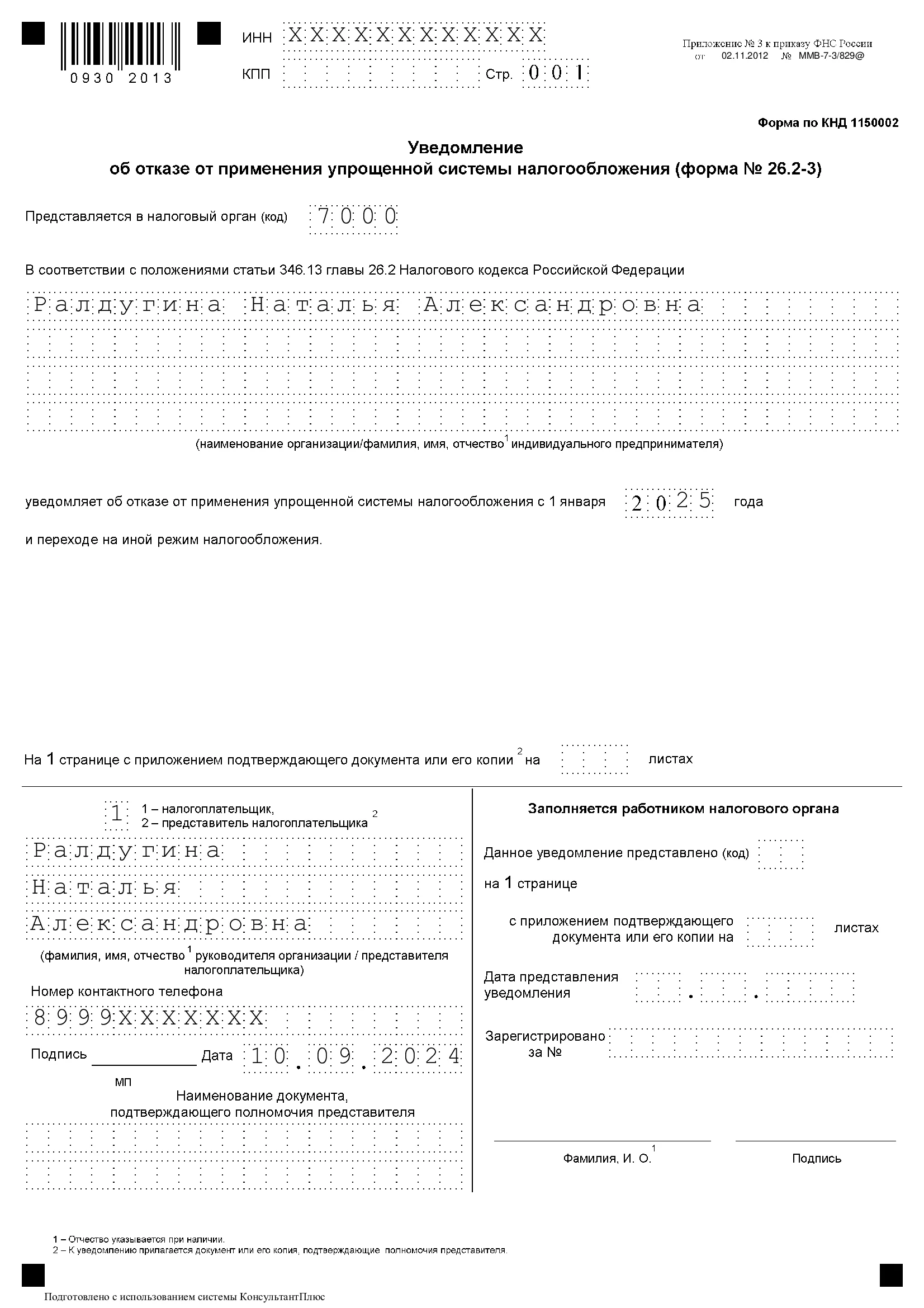

1. Скачать форму 26.2-3, или КНД 1150002.

2. Заполнить форму.

Посмотрим, как может выглядеть заполненная форма КНД 1150002 для ИП.

3. Подать уведомление до 15 января года, с которого планируете перейти на ОСН.

4. С 1 января вести учёт и отчётность на ОСН.

Это большая и сложная задача, поэтому с предпринимателями и компаниями, которые применяют ОСН, всегда работает бухгалтер.

Вынужденный, или автоматический переход

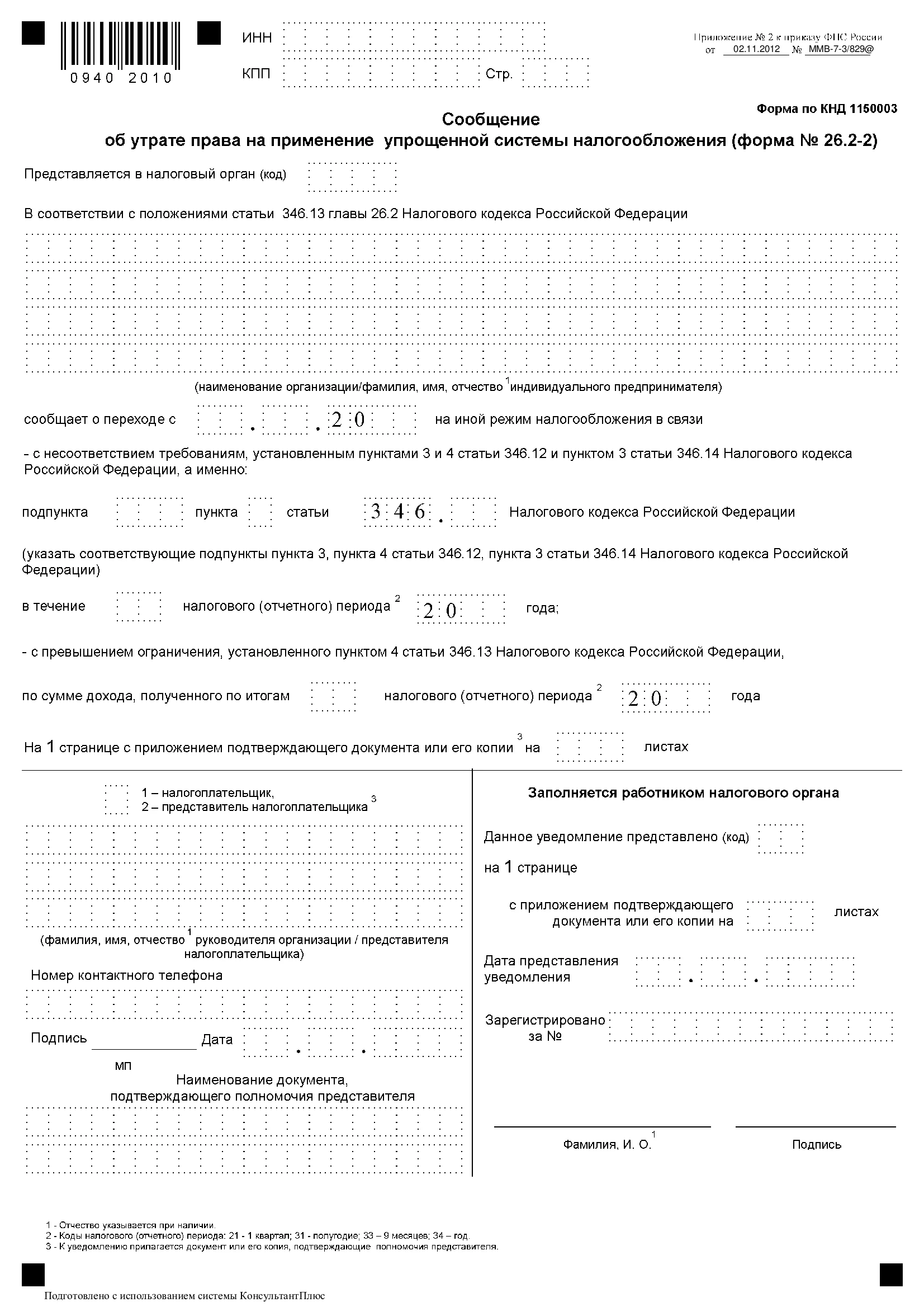

1. Скачать форму 26.2-2, или КНД 1150003.

2. Заполнить форму.

3. Подать уведомление в течение 15 календарных дней после истечения квартала, в котором потеряно право на УСН.

ООО «Альфа» превысила лимит дохода в сентябре — III квартале. Этот период закончится 30 сентября, поэтому уведомить налоговую нужно до 15 октября.

4. Пересчитать налоги, разобраться с учётом и отчётностью. Это нужно сделать за период с первого дня квартала, в котором бизнес «слетел» с УСН.

Для ООО «Альфа» эти расчёты и работа с документами затронут период с 1 июля.

Если ИП совмещает УСН с патентом, то не может отказаться от ПСН, пока не кончится срок действия патента.

Как вернуться с ОСН на УСН

Чтобы перейти на УСН, нужно пройти следующую процедуру

1. Уведомить налоговую. Для этого есть форма 26.2-1, или КНД 1150001. Её заполняют и отправляют в ФНС до 31 декабря текущего года, онлайн или лично.

ООО «Альфа» могла бы вернуться на УСН 1 января 2025 года, но к этому времени год с утраты спецрежима не закончится, поэтому возобновить бизнес на упрощёнке получится с 1 января 2026 года.

2. Отчитаться о работе на ОСН: уплатить все налоги и сдать отчётность.

3. Вести бизнес на упрощёнке: снова ежегодно сдавать декларацию по УСН, платить налог с доходов или доходов, уменьшенных на расходы, фиксировать доходы и расходы в КУДиР.

В каких случаях целесообразно переходить, а в каких нет

Как мы уже писали, перейти с УСН на ОСН стоит, если вы планируете работать с плательщиками НДС или не можете соблюдать ограничения спецрежима.

С ОСН на упрощёнку переходят, если снизилась прибыль, или чтобы снизить налоги и взносы. Работу на общем режиме можно начать с 1 января следующего года. Для этого нужно убедиться, что бизнес соответствует условиям для перехода — с 2025 года они изменятся.

Когда один режим налогообложения меняется на другой, некоторые сделки в это время относятся к УСН и ОСН одновременно. Такой период называют переходным. Представим, что вы закупили товары, когда работали на УСН, перешли на ОСН, но пока не распродали партию. Период, пока она не реализована, — переходный.

Главное из статьи собрали в таблицу.

Мы описали процесс перехода коротко, у каждой системы есть особенности учёта доходов, расходов, уплаты налогов. Обязательно обратитесь к бухгалтеру: в переходный период специалист разберётся с отчётностью, определит базу для налогов, например, как и за что платить НДС. Это поможет сделать всё правильно, не потерять прибыль и не получить штраф.