На УСН выделяют базовые налоговые ставки — федеральные тарифы, которые установлены НК РФ — ч. 1 пунктов 1 и 2 ст. 346.20. С доходов в бюджет переводят 6%, а с разницы между доходами и расходами — 15%. Столько платят ИП и организации, которые не подходят под условия применения пониженных ставок или не знают о них.

Разберёмся, как узнать местную ставку в вашем регионе, подскажем, что делать, если вы уже могли бы платить меньше, и почему нельзя просто переехать туда, где налог ниже.

Что такое региональные ставки

Региональными называют пониженные ставки УСН, которые закреплены местными законами в субъектах РФ.

Размер ставок в регионе зависит от объекта налогообложения и категории бизнеса.

Предприниматели, которые платят налог с разницы между доходами и расходами, должны помнить правило минимального налога, равного 1% от доходов за год. Если налог по итогам года меньше 1% от доходов, придётся уплатить ровно 1%.

Например, Юра за 2025 год заработал 6 млн рублей, а расходы составили 5,8 млн рублей. По базовой ставке с этой разницы он мог бы уплатить 30 тысяч рублей. Однако минимальный налог с его дохода — 60 тысяч рублей, поэтому по итогам года нужно перевести на ЕНС именно эту сумму.

Бывают ставки, которые предусмотрены для всех предпринимателей региона, а некоторые действуют для бизнеса из разных сфер деятельности, например, IT, производства, медицины, науки, образования.

Несколько лет назад Московской области пониженные ставки были предусмотрены только для сферы IT: 1 и 5% соответственно.

Зачем проверять ставку и как это сделать

Платить налог по сниженной ставке УСН — право, а не обязанность предпринимателя. ФНС в каждом субъекте знает действующую ставку, но может не сообщить ИП или компании, что они отражают в декларации больше налога и переплачивают. Это просто невыгодно для бюджета.

Если вместо 6% в вашем регионе разрешено отчислять всего 1% с доходов, вы можете снизить налоговую нагрузку в шесть раз.

Если вы поняли, что переплатили, деньги можно вернуть. В 2025 году все налоги и сборы нужно переводить в составе единого налогового платежа. В случае переплаты на ЕНС формируется положительное сальдо. Оно отражается в личном кабинете налогоплательщика, поэтому можно увидеть точную сумму. В одной из статей мы разбирались, в какой ситуации деньги лучше вернуть, и учились это делать.

Как проверить ставку

Единого перечня не существует: в нормативных документах нет списка со всеми субъектами и местными законами. На сайте ФНС публикуются сведения из разных регионов, но они могут быть устаревшими. Предлагаем два варианта, которые помогут найти актуальную информацию.

Позвонить в территориальное отделение налоговой службы. Инспектор расскажет о пониженных ставках для вашего объекта налогообложения и вида деятельности. Вы сразу же можете спросить, как вернуть переплату в вашем случае.

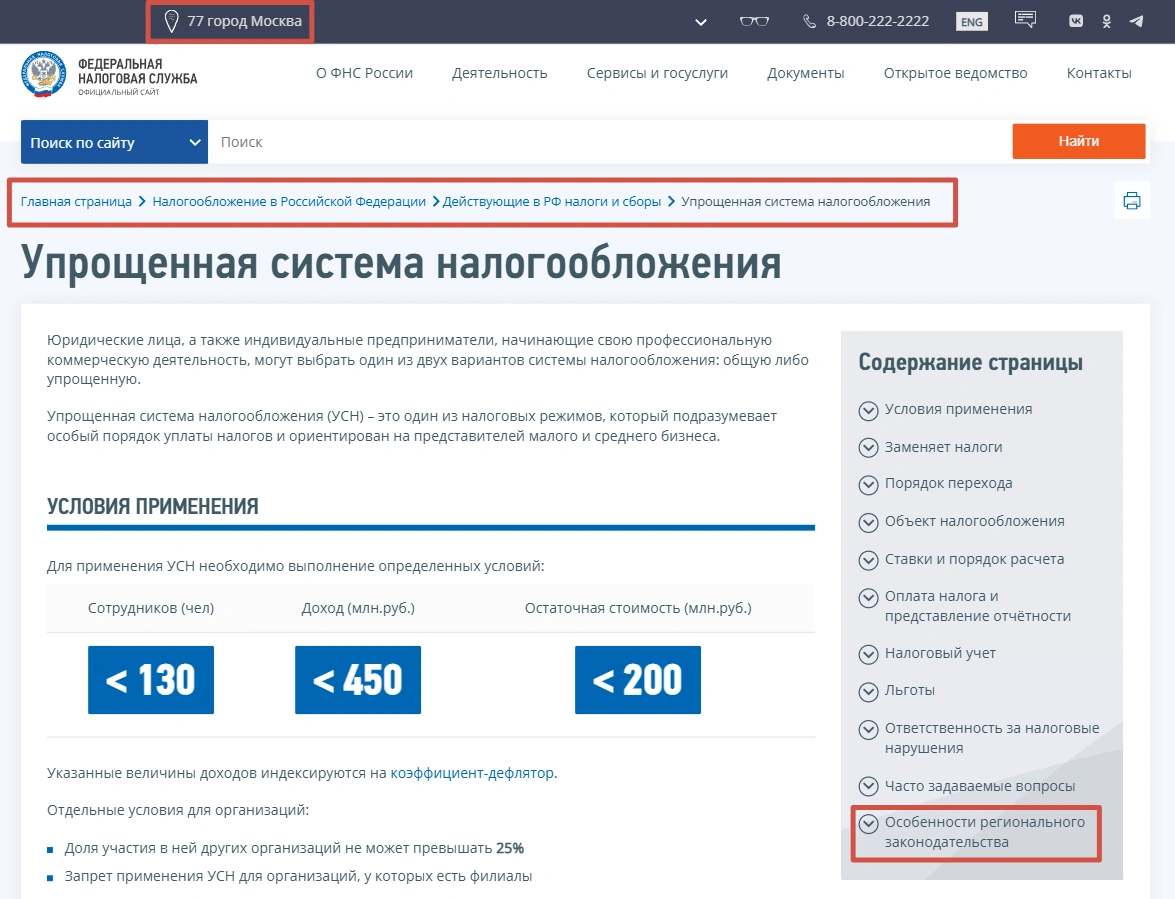

Посмотреть местные нормативные акты на сайте ФНС: в шапке выбрать свой регион → «Налогообложение в Российской Федерации» → «Действующие в РФ налоги и сборы» → «Упрощённая система налогообложения» → «Особенности регионального законодательства».

Пониженные ставки на упрощёнке в регионах в 2025 году

Вот примеры ставок на УСН в субъектах РФ. В местном законе каждого региона перечислены коды ОКВЭД, по которым можно платить меньше — обратите на них внимание.

Москва

- Налогоплательщики: ИП и ООО на УСН «Доходы минус расходы».

- Налоговая ставка: 10%, если выручка по определённым видам деятельности более 75% от общей.

- Основание — ст. 1 Закона г. Москвы от 07.10.2009 № 41.

- Виды деятельности для пониженной ставки УСН: производство, научные исследования и разработки, спорт и социальные услуги, сельское хозяйство.

Московская область

Вариант 1: 0%

- Налогоплательщики: ИП на УСН «Доходы», «Доходы минус расходы».

- Налоговая ставка — 0%, если выручка по отдельным видам деятельности более 75% от общей.

- Основание — ст. 2.2 Закона Московской области от 12.02.2009 № 9/2009-ОЗ.

- Виды деятельности для пониженной ставки УСН: производственная, социальная и (или) научная из Приложения 2 Закона.

Вариант 2: 1 или 5%

- Налогоплательщики: компании с объектом «Доходы», «Доходы минус расходы».

- Налоговая ставка: 1 и 5% соответственно.

- Основание — ст. 2.4 Закона Московской области от 12.02.2009 № 9/2009-ОЗ.

- Виды деятельности для пониженной ставки УСН: деятельность в области IT, например, разработка программного обеспечения.

Вариант 3: 10%

- Налогоплательщики: ИП и ООО на УСН «Доходы минус расходы».

- Налоговая ставка — 10%, если выручка по отдельным видам деятельности более 75% от общей.

- Основание — ст. 2 Закона Московской области от 12.02.2009 № 9/2009-ОЗ.

- Виды деятельности для пониженной ставки УСН: деятельность по кодам ОКВЭД, перечисленным в Приложении 2 Закона. В список входит сельское хозяйство, производство, научные исследования и разработки, образование, развлечения.

Санкт-Петербург

Вариант 1: 1 или 5%

- Налогоплательщики: компании с объектом «Доходы», «Доходы минус расходы».

- Налоговая ставка — 1 или 5% соответственно.

- Основание — ст. 1.8 Закона Санкт-Петербурга от 05.05.2009 № 185-36.

- Дополнительные условия: бизнес входит в реестр малых технологических компаний — МТК; доля выручки от указанной деятельности более 70% от общих доходов; с даты регистрации прошло менее пяти лет включительно; зарплата сотрудников не ниже МРОТ по Санкт-Петербургу.

Вариант 2: 7%

- Налогоплательщики: ИП и ООО на УСН «Доходы минус расходы».

- Налоговая ставка — 7%.

- Основание — п. 2 ст. 1 Закона Санкт-Петербурга от 05.05.2009 № 185-36.

- Виды деятельности для пониженной ставки УСН: перечислены в статье. Например, образование, здравоохранение, культура, спорт, производство и сельское хозяйство, связь.

- Дополнительные условия: отсутствие долгов на конец года, зарплата сотрудников не ниже МРОТ по Санкт-Петербургу. Для 2025 года установили МРОТ в 28 750 рублей.

Ленинградская область

Вариант 1: 1%

- Налогоплательщики: ИП и ООО на УСН «Доходы».

- Налоговая ставка — 1%, если доля выручки от указанной деятельности более 70% от общих доходов. А также эта ставка установлена для предпринимателей, которые имеют статус социального предприятия.

- Основание — п. 1 ст. 1.2 и ст. 1.4 Закона Ленинградской области от 12.10.2009 № 78-оз.

- Виды деятельности для пониженной ставки УСН: текстильная промышленность, производство.

Вариант 2: 3%

- Налогоплательщики: ИП и ООО на УСН «Доходы».

- Налоговая ставка — 3%, если доля выручки от указанной деятельности более 70% от общих доходов.

- Основание — п. 2 ст. 1.2 Закона Ленинградской области от 12.10.2009 № 78-оз.

- Виды деятельности для пониженной ставки УСН: сельское хозяйство, образование, социальные услуги.

Вариант 3: 5%

- Налогоплательщики: ИП и ООО на УСН «Доходы минус расходы».

- Налоговая ставка — 5%.

- Основание — ст. 1 Закона Ленинградской области от 12.10.2009 № 78-оз.

- Виды деятельности для пониженной ставки УСН: любые.

Краснодарский край

Региональный закон предлагает пониженные ставки на УСН в размере 1 и 5% соответственно для уплаты с доходов и разницы между доходами и расходами. Однако эти ставки действуют для разных форм бизнеса. Например, где-то нужно входить в реестр МСП, а где-то — дополнительно относиться к малым технологическим компаниям.

Вариант 1

- Налогоплательщики: ИП и ООО на УСН «Доходы», «Доходы минус расходы».

- Налоговая ставка — 1 и 5% соответственно.

- Основание — ст. 1 Закона Краснодарского края от 06.07.2022 № 4724-КЗ.

- Виды деятельности для пониженной ставки УСН: разработка и издание ПО, обработка данных, защита информации.

- Дополнительные условия: налогоплательщик должен относиться к категории МСП, а доля выручки от указанной деятельности составлять более 70% от общих доходов.

Вариант 2

- Налогоплательщики: компании на УСН «Доходы», «Доходы минус расходы».

- Налоговая ставка — 1 и 5% соответственно.

- Основание — ст. 2 Закона Краснодарского края от 06.07.2022 № 4724-КЗ.

- Дополнительные условия: налогоплательщик должен относиться к категории МСП и быть в реестре малых технологических компаний.

Вариант 3

- Налогоплательщики: ИП и компании на УСН «Доходы», «Доходы минус расходы».

- Налоговая ставка — 1 и 5% соответственно.

- Основание — ст. 2 Закона Краснодарского края от 06.07.2022 № 4724-КЗ.

- Дополнительные условия: налогоплательщик должен относиться к категории МСП и заниматься научными исследованиями и разработками в области естественных и технических наук. В эту сферу входят все виды деятельности из подкласса ОКВЭД 72.1.

Обычно как-то оформлять пониженную ставку не нужно — только отразить её в налоговой декларации. Но в региональном законе могут быть дополнительные требования, например, предоставить КУДиР по каждому виду деятельности. В статье мы не могли охватить нюансы налогообложения во всех регионах, к тому же они периодически меняются. Поэтому так важно самостоятельно отслеживать местные нормативные акты.

Применение пониженных ставок при переезде в другой регион

До 2025 года можно было применять пониженную ставку сразу после переезда. Например, Алёна занимается оптовой торговлей и живёт в Москве. На объекте «Доходы минус расходы» нужно платить 15%. В 2024 году Алёна переехала в Ленинградскую область и теперь может на том же объекте с этой же деятельности платить всего 5%.

С 2025 года придётся три следующих года платить по прежней ставке. Поэтому если бы Алёна переехала сейчас, то в 2026, 2027 и 2028 году переводила бы 15% с разницы между доходами и расходами. Только после этого получилось бы в три раза снизить налоговую нагрузку. Также Алёне нужно помнить о правиле минимального налога, которое мы обсудили в первом разделе

Фото на обложке: MicroStockHub / Getty Images.