Три фактора силы бизнеса: как предпринимателю расти несмотря ни на что

Обратите внимание на три аспекта: прибыль, платежеспособность и управление финрисками

В 2023 году в налоговый кодекс РФ внесли рекордное количество поправок — около тысячи. Ключевая ставка увеличилась в два раза, стоимость ресурсов и логистики постоянно меняется. Страна готовится к новым штрафам и прогрессивному НДФЛ.

Компаниям нужно рассчитывать свои силы. В плане управления финансами стоит акцентировать внимание на трех аспектах: прибыли, платежеспособности и управлении финансовыми рисками. Подробно про каждый аспект рассказала Ирина Екимовских, основатель и CEO Аудиторско-консалтинговой группы «Капитал».

Прибыль

Деньги на счете компании и прибыль бизнеса — это разные сущности. Прибыль складывается из доходов и расходов. Например, вы получили какую-то выручку, но у вас есть обязательство заплатить поставщикам и выплатить зарплату. Значит, ваша выручка уменьшится на эти суммы. А оставшиеся средства будут вашим доходом.

Если в момент поступления выручки вы посмотрите на свой расчетный счет и приравняете полученную сумму к доходу, то неверно оцените свои финансы. Такую ошибку чаще всего допускают предприниматели, которые работают на авансах покупателей. Например, строительные компании.

Одна строительная компания тщательно отслеживала все поступления и платежи, а вот обязательства, на какую сумму нужно еще построить дома для клиентов, не учитывала. При этом на счете было достаточно денег, и собственники спокойно забирали крупные суммы дивидендов. Когда финансовые менеджеры собрали управленческий баланс компании, то посчитали, что обязательства превышают активы на 55 млн рублей.

То есть в реальности у компании не было средств, чтобы построить дома, за которые они взяли авансы.

Так выглядит техническое банкротство. В случае если два-три клиента одномоментно потребуют возврат средств, такое техническое банкротства станет реальным. От такого просчета не застрахована ни одна компания, в которой контролируется только движение денежных средств (cashflow) и не считаются реальные доходы и расходы.

Важно: компания знает корректную величину своей прибыли только тогда, когда собирает отчет о доходах и расходах (P&L). Если такого отчета нет, то прибыль можно назвать лишь гипотетической.

Если прибыль — это не деньги на счете, то что это? Давайте разберемся.

Как выглядит формула прибыли: Q (P – Vc) – Fc.

За что отвечают буквы в формуле:

- Q — количество проданных единиц товара или услуги;

- P — цена продажи или выручка;

- Vc — переменные расходы;

- Fc — постоянные расходы.

Из этой формулы понятно, на что влиять, чтобы управлять величиной прибыли.

Выручка минус переменные расходы — это маржа. Грубо говоря, купили материалов на 100 рублей, а стул, который из них получился, продали за 200. Ваша маржа — 100 рублей.

Маржа показывает, как хорошо работает предпринимательская идея: по какой стоимости получается собирать ресурсы и продавать свой продукт. Следить за маржой важно, потому что ее снижение даже на 1% может привести к снижению чистой прибыли на 50%. Если у вас увеличивается стоимость ресурсов (переменные расходы) или рынок заставляет вас продавать дешевле, то маржа падает.

По теме. Финансовый учет для стартапов: как учесть все и обезопасить бизнес

Кроме переменных расходов, есть и постоянные — касты: аренда офиса, оклады сотрудников, содержание производственных площадок и другие. То, что не зависит напрямую от объемов производства и выручки. Важная задача собственника — не давать расти этим постоянным расходам, потому что они съедают маржу. Ну или хотя бы сделать так, чтобы динамика роста кастов была ниже, чем динамика роста выручки.

Хорошо, если у вас получится внедрить в своем бизнесе культуру cost killing. Это привычка считать финансы и составлять отчеты, а также постоянно спрашивать себя: «точно ли этот расход повысит качество сервиса или позволит нам больше продавать?».

Ну и главное: сначала нужно выйти на минимально приемлемый уровень чистой прибыли (от 10%), который обеспечит устойчивость компании. А потом уже добавлять премии, корпоративы, более дорогое обустройство офиса, обучение и другие бонусы.

Что нужно делать, чтобы сохранять и увеличивать прибыль:

- Следите за маржинальностью, боритесь с рынком за каждые 0,1%.

- Анализируйте эффективность своих направлений, продуктов, торговых точек и вовремя закрывайте убыточные.

- При падении выручки режьте постоянные затраты или переводите расходы из постоянных в переменные. Например, уменьшайте фиксированную часть зарплаты и увеличивайте долю премии за результат.

- Внедряйте cost killing культуру и нормирование затрат.

Платежеспособность

Что делает предприниматель, когда не хватает денег? В 9 случаях из 10 начинает искать заемные средства.

Например, мы анализировали ситуацию компании-клиента: сначала был кредит на 30 млн рублей, потом стал на 100 млн, но денег все равно постоянно не хватало. Собственник пришел с задачей: нужно получить еще 50 млн кредита. Тут и кроется подвох. Спрашивать надо не «как получить еще кредит», а «почему возникает кассовый разрыв».

У компании из примера за полгода дебиторская задолженность выросла в два раза, из нее просроченная — в три раза. А последние пять месяцев компания работала в убыток. В такой ситуации брать еще один кредит опасно. Еще один кредит — это увеличение расходов в виде процентов и общей величины задолженности, что увеличивает риски для бизнеса.

Запомните: улучшить платежеспособность, то есть возможность своевременно и без «стресса» оплачивать свои расходы, можно. Для этого стоит поработать с финансовым циклом.

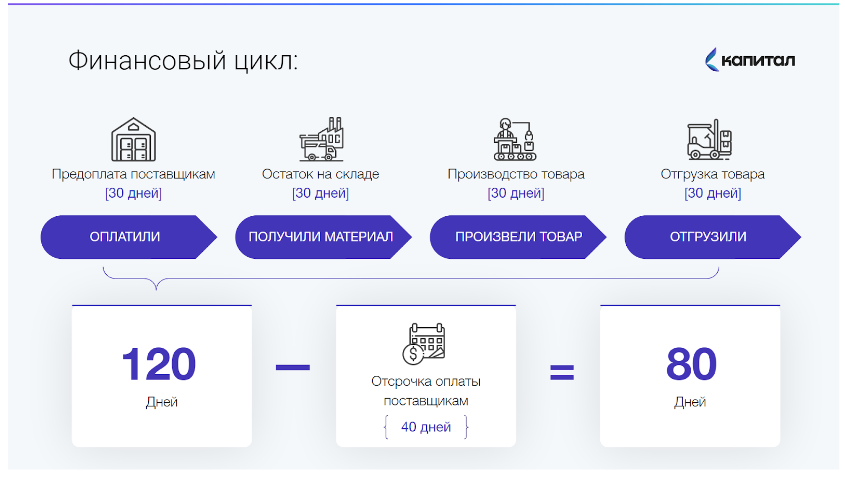

У любой компании есть операционный цикл — срок, за который сырье и материалы превращаются в конечный продукт, а проданный продукт — в выручку. Например, сырье было куплено и переработано на производстве. Продукция находилась какое-то время на складе, затем была продана с отсрочкой платежа, и по ее истечении вы получили оплату. На все ушло 120 дней. Это ваш операционный цикл.

Часть дней операционного цикла финансируются за счет отсрочки поставщиков. Допустим, 40 дней. Тогда оставшиеся 80 дней — это ваш финансовый цикл или количество дней, которые должны быть профинансированы за счет собственных или заемных средств.

Чтобы посчитать финансовый цикл в деньгах, то есть сколько денег нужно бизнесу, все расходы периода (например, за год) нужно поделить на 365 дней и умножить на финансовый цикл в днях.

Например, все расходы составляют 15 млн рублей. Подсчеты будут выглядеть так: 15 000 000 / 365 * 20 = 821 918 ₽.

Это та сумма, которая нужна вашему бизнесу ежемесячно, чтобы функционировать. Тут вы увидите, хватает ли денег, которые поступают, чтобы закрыть потребность бизнеса в деньгах. Если нет — это кассовый разрыв.

Чтобы избавиться от кассовых разрывов и увеличить платежеспособность компании, вам нужно поработать в двух направлениях:

- Сократить продолжительность операционного цикла: чтобы сырье и потом готовый товар меньше лежали на складе, а производственный процесс и отсрочка платежа у покупателя были как можно короче.

- Увеличить сроки отсрочек, которые предоставляют вам поставщики.

Разобравшись с причиной нехватки средств и оптимизировав циклы, вам будет легче контролировать процесс. Запомните: все, что мы не контролируем, непредсказуемо. И операционный с финансовым циклы вырастут, если вы снова «отвернетесь».

По теме. Как малому бизнесу избегать кассовых разрывов

Управление рисками

Однажды к нам обратился предприниматель из отрасли общепита. На первый взгляд, большой классный бизнес: 76 точек на фудкортах в 18 городах, оборот 1,5 млрд. Но у компании было большое количество долгов: просроченная задолженность перед торговыми центрами на 700 млн, судебное разбирательство на 150 млн и банковские кредиты на 500 млн.

Собственник обратился за настройкой финансового менеджмента, но тут уже была пройдена точка «невозврата» и поздно было что-то настраивать, а надо было думать, как выйти из грядущего банкротства с наименьшими потерями.

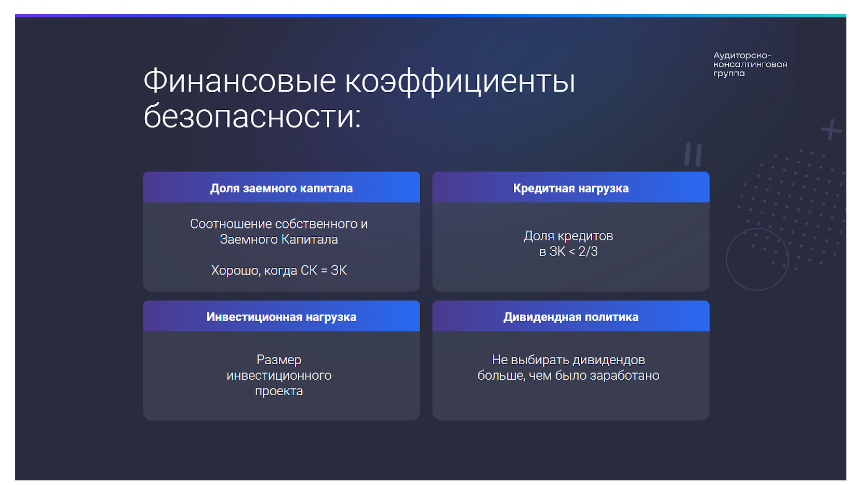

Управление рисками — это соблюдение коэффициентов финансовой безопасности:

- соотношение собственного и заемного капитала;

- размер кредитной нагрузки;

- размер инвестиционной нагрузки;

- размер выбираемых дивидендов.

Компания из примера зашла в «красную зону»: допустила чрезмерно высокую долю заемного капитала (включая слишком высокую кредитную нагрузку), брала «короткие» деньги на инвестиционные цели и очень задолжала своим арендодателям.

Заключение

Бизнес — это интересная игра. И хотя в ней встречаются на первый взгляд рутинные и скучные «уровни»: считать цифры и вести таблички, без них не построить успешное дело не получится. Поэтому считайте прибыль в отчетах о доходах и расходах, обеспечивайте платежеспособность компании и не забывайте о рисках. И тогда чистая прибыль и ваши личные дивиденды будут расти быстрее.

Фото на обложке: Freepik

- 1 Что такое алгоритмическая торговля (алготрейдинг) и как она работает И какие риски существуют при использовании алготрейдинга 22 апреля 2025, 12:38

- 2 Кредитный рейтинг облигаций: что означают AAA, BB и другие классы A, B и далее — на какие виды облигаций обращать внимание 16 апреля 2025, 08:05

- 3 Топ-11 книг по финансовой грамотности Подборка для действующих и начинающих предпринимателей 14 марта 2025, 20:29

- 4 Зарплата гросс (gross) и нет (net) — что это такое и как правильно считать И почему эти понятия важно различать 26 февраля 2025, 17:50