Самые ожидаемые IPO второй половины 2021 года

Лето 2021 года может стать самым финансово прибыльным в истории IPO, заявляют эксперты The Wall Street Journal. По оценкам некоторых аналитиков, с июня по август IPO компаний, зарегистрированных в США, совокупно могут привлечь более $40 млрд. Это побьет предыдущий рекорд в $32 млрд за три летних месяца, установленный в прошлом году, согласно данным Dealogic.

В 2021 году на IPO уже вышли такие компании, как сервис онлайн-знакомств Bumble, привлекший более $2 млрд, китайский агрегатор такси Didi, получивший в ходе первичного публичного размещения $4,4 млрд, финтех-сервис Affirm с прибылью в $1,2 млрд, сеть зоомагазинов Petco с прибылью в $939 миллионов.

Одним из самых обсуждаемых в медиа IPO сегодня остается сервис для инвесторов Robinhood. В рамках размещения компания рассчитывает привлечь от $8 до 14 млрд, на данный момент ее стоимость оценивается выше чем в $59 млрд.

RB.RU составил подборку компаний, планирующих первичное размещение на бирже в 2021 году, за которыми стоит следить.

Krafton Inc.

Krafton — один из крупнейших южнокорейских разработчиков компьютерных игр в жанре MMORPG. Холдинг основан в 2018 году, его предшественником и основателем является студия Bluehole. Krafton стал известен благодаря своему многопользовательскому онлайн-шутеру PlayerUnknown's Battlegrounds (PUBG) в жанре «королевская битва». Релиз игры состоялся в декабре 2017 года.

Скриншот игры Pubg. New State

Выход на IPO: В середине июня компания подала заявку на IPO. Как сообщает Bloomberg, Krafton планирует размещение акций общей стоимостью в $5 млрд, что станет крупнейшим IPO в истории страны. Оценка компании может составить $27,2 млрд.

Robinhood

Robinhood — это американская финтех-компания, которую в 2013 году основали Владимир Тенев и Байджу Бхатт. Они разработали приложение для частных инвесторов, позволяющее проводить все сделки с акциями и биржевыми фондами без комиссии. По данным компании, на 2021 год у приложения 31 млн пользователей.

Еще в 2017 году Robinhood стала единорогом — компанию на тот момент оценили в $1,3 млрд. В 2020 году ее оценка выросла до $11,7 млрд. С 2017 года компания неоднократно привлекала финансирование от таких фондов, как DST Global — $473 млн за несколько раундов, Sequoia Capital — $280 млн, D1 Capital Partners — $200 млн.

Дебетовая карта Robinhood

Выход на IPO: Robinhood планирует выходить на IPO в начале августа 2021 года. Объем IPO компании может составить $2,2 млрд. Robinhood впервые подала анонимную заявку еще в марте, но из-за финансовых трудностей выход был перенесен. Повторная заявка была подана 1 июля на первое публичное размещение на бирже Nasdaq.

Stripe

Stripe — американская компания, которая разрабатывает решения для приема и обработки онлайн-платежей. Основана в 2011 году Джоном и Патриком Коллинсами.

Сервис в марте 2021 года закрыл инвестиционный раунд на сумму $600 млн с участием агентства национального казначейства Ирландии, Allianz, Fidelity, Baillie Gifford, AXA и Sequoia Capital, сообщает The Financial Times. В том же месяце Stripe оценили в $95 млрд, что сделало ее самой дорогой частной компанией Кремниевой долины.

Корпоративная карта Stripe

В июне 2021 года компания продала акций сервиса на $1 млрд.

Выход на IPO: По данным The Wall Street Journal, выход на IPO может состояться в конце 2021 года. Другие источники делают ставки уже на август этого года.

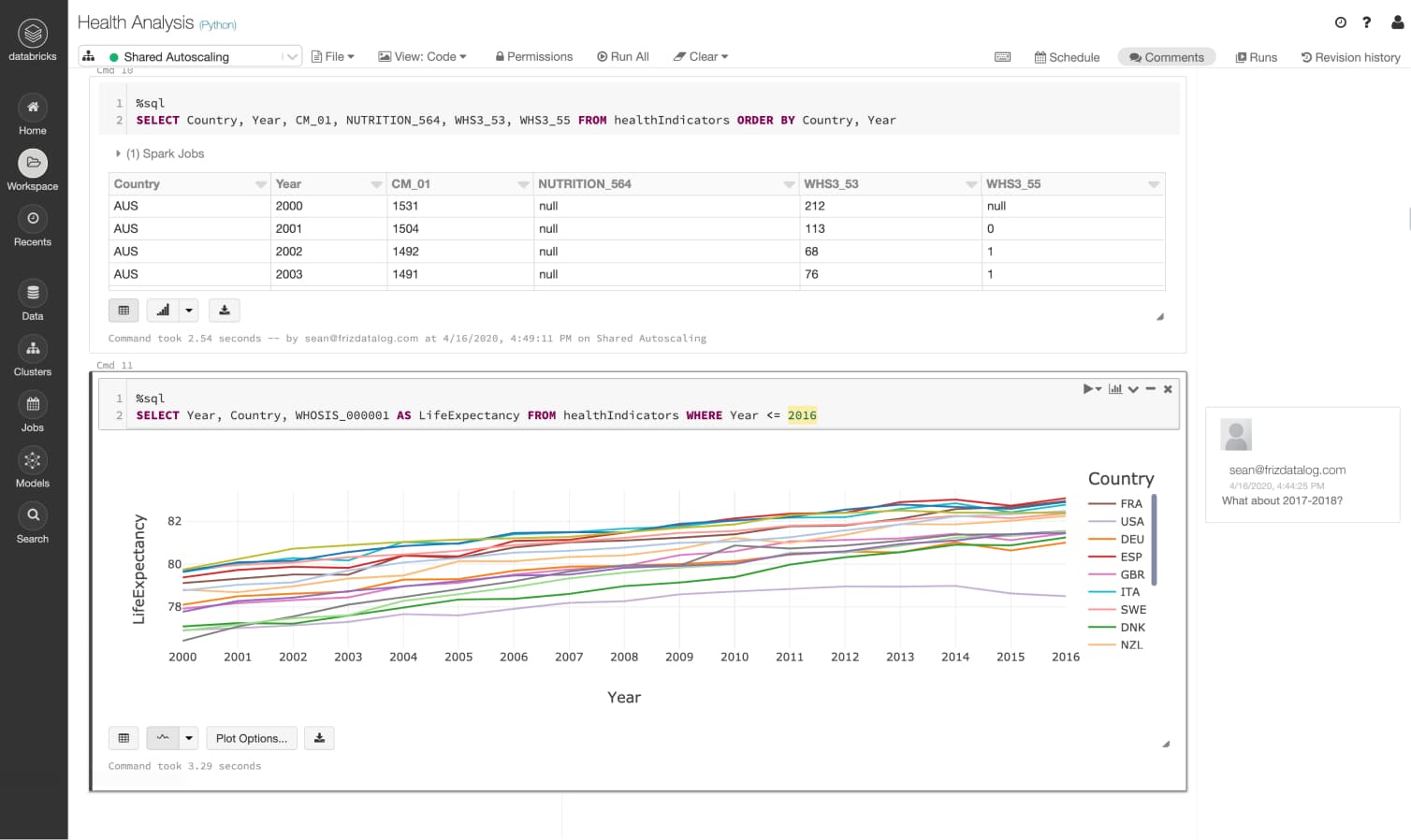

Databricks

Databricks — это компания по разработке корпоративного программного обеспечения, основанная создателями Apache Spark (единого аналитического движка для масштабной обработки данных) в 2013 году.

Databricks разрабатывает платформу облачных данных на основе лейкхаус — хранилища необработанных данных в различных форматах. Услугами компании пользуются свыше пяти тысяч организаций по всему миру.

Скриншот платформы Databriks

Выручка компании за год выросла на $150 млн и составила в третьем квартале 2020 более $350 млн. В феврале Databricks привлекла $1 млрд от Amazon, Alphabet (владеет Google), Salesforce и Microsoft при оценке в $28 млрд.

Выход на IPO: По данным United Traders, ожидать IPO можно уже в августе этого года.

Rivian

Rivian — американский производитель электрокаров и автопилотной техники, основан в 2009 году.

В феврале 2019 года компания привлекла $700 млн от Amazon, в апреле Ford Motor Company инвестировала в Rivian $500 млн, в сентябре Cox Automotive инвестировала $350 млн. В результате общая сумма привлеченных инвестиций в 2019 году составила $1,5 млрд.

Rivian работает с консультантами, среди которых Goldman Sachs Group, JPMorgan Chase & Co и Morgan Stanley, над первичным публичным размещением акций, сообщает Bloomberg. В феврале 2021 года сообщалось, что компания может запросить оценку примерно в $50 млрд.

Автомобиль Rivian

Выход на IPO: сентябрь 2021.

Duolingo

Duolingo — это мобильное приложение для изучения языков от американских разработчиков, запущенное в 2012 году. Оно включает 106 различных курсов на 40 языках.

Приложение насчитывает 500 млн загрузок и является самым прибыльным образовательным приложением как в Google Play, так и в App Store. Сервис бесплатный, но платная версия Duolingo Plus дает пользователю преимущества, например, отсутствие рекламы, возможность пропустить уровень и участвовать в викторинах.

В проект инвестировали такие компании, как Union Square Ventures, Kleiner Caufield & Byers, Google Capital, Drive Capital, Alphabet и другие. Единорогом компания стала в 2019 году, когда привлекла $30 млн от Alphabet — компанию оценили в $1,5 млрд.

Приложение Duolingo. Автор: Sulastri Sulastri/ Shutterstock

Выход на IPO: 29 июня edtech-единорог Duolingo подал форму S-1, чтобы начать процедуру IPO. Языковое приложение будет торговаться на Nasdaq под тикером DUOL. Дата торгового дебюта еще не назначена.

Sweetgreen

Sweetgreen — американская сеть закусочных, в которых подаются салаты. Основана в 2007 году Николасом Джамметом, Натаниэлем Ру и Джонатаном Неманом. По состоянию на май 2021 года зарегистрировано 122 действующих магазина сети в двенадцати штатах США.

В 2021 году компания объявила о своем стремлении к 2027 году стать углеродно нейтральной (на глобальную продовольственную систему приходится четверть мировых выбросов парниковых газов).

Sweetgreen привлекла около $670 млн венчурного капитала с момента основания, включая раунд на $156 млн в январе, проведенный Durable Capital. В том же раунде компания была оценена в $1,78 млрд.

Среди других инвесторов компании можно выделить Revolution, T. Rowe Price, Red Sea Ventures, Collaborative Fund, Signatures Capital и бизнес-ангелов Скотта Бельски, Дэнни Мейера и Дэниела Булуда.

Салат Sweetgreen

Выход на IPO: 21 июня, как сообщает Axios, Sweetgreen подала конфиденциальную заявку на первичное размещение акций. IPO ожидается после того, как SEC завершит рассмотрение заявления о регистрации S1 компании, что обычно занимает до 90 дней.

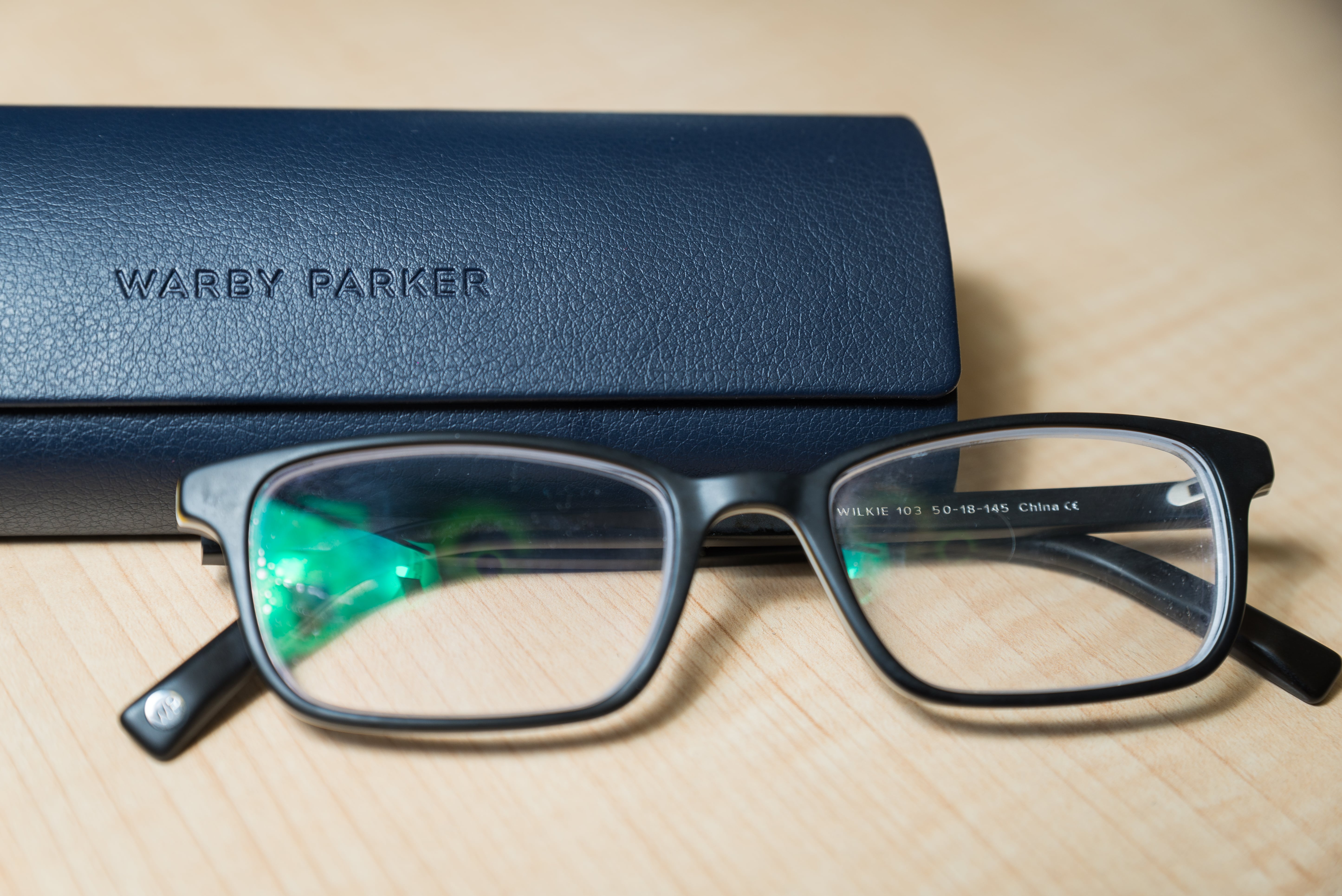

Warby Parker

Warby Parker — американский интернет-магазин очков, основанный в 2010 году Нилом Блюменталем, Эндрю Хантом, Дэвидом Гилбоа и Джеффри Рейдером. Первый офлайн-магазин сети был открыт в 2013 году.

В 2017 году Warby также разработала приложение для проверки медицинских рецептов, чтобы пользователи могли продлить срок действия рецепта с помощью дистанционного осмотра. В 2019 году Warby запустила функцию виртуальной примерки, которая использует AR, чтобы позволить клиентам видеть выбранные ими очки на собственном лице.

Последний крупный раунд компания закрыла 27 августа 2020 года, тогда Warby Parker привлекла $245 млн от D1 Capital Partners, Durable Capital Partners, T. Rowe Price и Baillie Gifford. Общий объем финансирования Warby Parker — $535,5 млн. Компанию оценили в $3 млрд.

Очки Warby Parker

Выход на IPO: В конце июня Warby Parker заявила, что подала заявку на публичное размещение акций, хотя источник Axios сообщает, что компания еще не решила, делать это через IPO или прямой листинг.

Rallybio

Биофарм-компания Rallybio разрабатывает методы лечения редких заболеваний. В июне компания представила доказательство концепции своей ведущей программы, RLYB211, в отношении аллоиммунной тромбоцитопении у плода и новорожденного (FNAIT) — редкого заболевания, из-за которого может начаться неконтролируемое кровотечение у новорожденного.

RLYB211 — это лечение поликлональными антителами, получаемых путем очистки антител из донорской плазмы и предназначенное для удаления тромбоцитов плода из кровотока матери. Это позволяет предотвратить иммунную атаку против них.

Выход на IPO: 2 июля компания подала заявку на привлечение до $100 млн в рамках IPO, прибыль от которого пойдет на развитие данной программы.

Couchbase

Couchbase — частная компания-разработчик программного обеспечения. Couchbase помогает корпоративным клиентам, таким как Comcast и eBay, управлять базами данных в веб-приложениях и мобильных приложениях с помощью облачной службы баз данных NoSQL.

В марте Reuters писали, что компания может быть оценена в $3 млрд. Также они ссылались на источник, который сообщил, что годовой доход Couchbase превысил $100 млн.

С основания в 2011 году компания привлекла от инвесторов $294 млн. Согласно PitchBook, последний раунд Couchbase составил $105 млн при оценке в $580 млн в мае 2020 года. Среди спонсоров — GPI Capital, North Bridge Venture Partners и Accel.

Офис Couchbase. Автор: Michael Vi/ Shutterstock

Выход на IPO: 21 июня компания зарегистрировалась для первичного публичного размещения. Couchbase не раскрывает подробностей о своих планах листинга. Количество продаваемых акций и ценовой диапазон размещения еще не определены.

Better.com

Better.com — американский сервис, позволяющий оформить ипотечный кредит «за три минуты». Компания основана в 2014 году Вишалом Гаргом. Использует программное обеспечение для продажи кредитов таким организациям, как Chase и Fannie Mae.

Better.com, которую в последний раз оценили в $6 млрд, ранее привлекала деньги от инвесторов, включая Goldman Sachs, Kleiner Perkins Caufield & Byers и Healthcare of Ontario Pension Plan. У компании есть партнерские отношения с American Express, Ally Financial и Progressive Insurance.

Сервис заключил соглашение о слиянии с blank-check компанией Aurora Acquisitions, спонсируемой Novator Capital. В рамках сделки дочерняя компания SoftBank обязуется инвестировать $1,5 млрд в объединенную компанию, Novator — $200 млн.

Выход на IPO: Первичное публичное размещение через SPAC компания рассчитывает осуществить в последнем квартале 2021 года. Better.com заявляет, что это повысит стоимость сервиса до $7,7 млрд.

«ВкусВилл»

«ВкусВилл» — одна из крупнейших в России сетей магазинов правильного питания, а также торговая марка. В 2009 году компанию основал Андрей Кривенко, первым его брендом была сеть магазинов «Избенка». В 2014 году прибыль от «Избенок» и «ВкусВиллов» составила около 4 млрд рублей. В 2020 году компания вышла на международный рынок, открыв свой первый магазин в Амстердаме.

Магазин «ВкусВилл». Автор: VPales/ Shutterstock

В конце мая 2021 года операционная компания ритейлера завершила преобразование из ООО в АО. Одновременно «ВкусВилл» увеличил уставный капитал в 200 раз — до 200 млн рублей с 1 млн рублей.

Выход на IPO: «ВкусВилл» пока не подавал заявку на первичное публичное размещение, однако, как сообщает источник РИА Новости, компания не исключает возможность выхода на IPO осенью 2021 года. Торговаться акции будут на NASDAQ.

Как принять участие в IPO физическому лицу?

Виктория Шерстобитова, специалист финансового рынка, основательница «Школы финансовых советников», автор книги «Твои финансы», по просьбе RB.RU рассказала, как начинающему инвестору участвовать в IPO.

Виктория Шерстобитова

- Подать заявку на покупку акций IPO через вашего брокера. Брокер направляет предложение на участие в IPO и предлагает ознакомиться с презентацией данной компании. В презентации рассказывает о компании, ее финансовых показателях, стратегии развития.

- Если вы желаете поучаствовать в IPO американских компаний, это возможно сделать непосредственно на зарубежных биржах со статусом квалифицированного инвестора или через зарубежного брокера.

- Купить акции на бирже сразу после IPO. Но не факт, что удастся купить акции по цене близкой к номиналу, так как в день размещения цена бумаг будет существенно колебаться. В этом случае можно переплатить за акцию.

- Принять участие в IPO через путем передачи средств в доверительное управление. Это означает, что вы не станете владельцем акций, но сможете заработать на повышении их стоимости. Упрощенно говоря, брокер или управляющая компания привлекает деньги инвесторов, участвует с ними в IPO, затем прибыль делит в заранее оговоренных пропорциях.

- Купить ETF (Exchange Traded Funds) на IPO. Такие фонды следуют за индексами IPO, которые, в свою очередь, включают в себя «свеженькие» компании США и мира, разместившие акции на биржах.Опция доступна квалифицированным инвесторам, либо клиентам зарубежных брокеров.

- Принять заочное участие в IPO американских компаний, благодаря закрытому фонду первичных размещений — ЗПИФ ФПР. Этот ПИФ можно приобрести самостоятельно на бирже.

Важно

- Если инвестор собирается принять участие в американских IPO, следует знать две важные составляющие:

— Аллокация — это распределение заявок на приобретение акций при первичном размещении. Спрос часто превышает предложение, поэтому иногда инвестор получает не столько акций, сколько планировал. Часто приоритет по аллокации получает тот инвестор, у кого более диверсифицированный портфель, более ликвидные бумаги, кто уже ранее участвовал в IPO и так далее.

- Участие в IPO — это всегда повышенный риск. Не факт, что бумаги компании, участвующей в IPO, будут расти в будущем.

- Учитывайте диверсификацию портфеля. Не рекомендуется участвовать в IPO на все деньги, которые у вас есть. Оптимальным будет выделить под это 5-10% от вашего портфеля.

Обложка: orhan akkurt/ Shutterstock

Нашли опечатку? Выделите текст и нажмите Ctrl + Enter

Популярное

Налог на прибыль организаций

Материалы по теме

-

Пройти курс «Маркетплейсы: с чего начать и как преуспeть»

- 1 Что такое алгоритмическая торговля (алготрейдинг) и как она работает И какие риски существуют при использовании алготрейдинга 22 апреля 12:38

- 2 Кредитный рейтинг облигаций: что означают AAA, BB и другие классы A, B и далее — на какие виды облигаций обращать внимание 16 апреля 08:05

- 3 Топ-11 криптокошельков в России в 2025 году Доступные для пользователей России варианты 28 марта 07:30

- 4 Облачный майнинг: список лучших сайтов 2025 года Арендовать мощности у дата-центра или купить свое оборудование? 27 марта 06:43