Аналитики предсказывают, что в 2013 будет много IPO в технологической сфере. Как отмечает Мария Пинелли, руководитель глобального подразделения Ernst&Young по оказанию услуг на рынках стратегического роста, объемы первичных размещений акций в финансовом и технологическом секторах будут постепенно расти, особенно это будет заметно во второй половине 2013.

Аналитики предсказывают, что в 2013 будет много IPO в технологической сфере. Как отмечает Мария Пинелли, руководитель глобального подразделения Ernst&Young по оказанию услуг на рынках стратегического роста, объемы первичных размещений акций в финансовом и технологическом секторах будут постепенно расти, особенно это будет заметно во второй половине 2013.

Итак, среди многих претендентов, какие же технологические компании собираются выходить на IPO в 2013? Как избежать ошибок Facebook и Zynga?

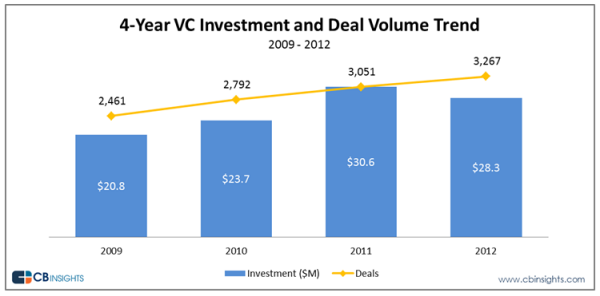

На самом деле, как показывает статистика, на рынке наблюдается рост вложений венчурного капитала. Но необходимо понимать, что венчурные инвесторы должны иметь возможность выйти из каиптала компании, чтобы зафиксировать целевую прибыль.

Также в отчете CBInsights Tech IPO Pipeline говорится, что 80% технологических компаний, собирающихся выходить на IPO, создают продукт, ориентированный скорее на бизнес,чем на потребителя. Это, в некотором роде, продолжает тенденции 2012, когда 8 из 10 крупнейших IPO были проведены компаниями, ориентированными на бизнес.

Топ претенденты: кто они?

При составлении списка из 472 компаний-претендентов, готовых к размещению своих акций в 2013, во внимание принималось множество факторов. Во-первых, все компании в списке на данный момент оцениваются в $100 млн. и выше. Также рассматривались такие факторы,как система приема сотрудников, медиа рейтинг (количество статей в СМИ).

IPO или покупка?

В целом достаточно сложно определить, готовится ли компания к первичному размещению акций или набирает обороты для поглощения.

Например, то, что Citrix купил Zenprise было большим сюрпризом для инсайдеров Силиконовой Долины, ожидавших, что готовая система по безопасности выйдет на IPO.

Конечно, существует некоторые сигналы, говорящие о том, что компания готовиться к IPO. Очень часто, компания привлекает зрелого (в прямом и переносном смыслах) финансового директора с соответствующим опытом работы в открытых акционерных компаниях. Например, система мобильных платежей Square недавно пригласила на позицию CFO Сару Фраер, имеющую опыт работы в Goldman Sachs и Salesforce.com более десяти лет. Отличный выбор для компании, собирающейся подготовить финансовые дела к выходу на публичный рынок.

К тому же, компания, готовящаяся к IPO, должна поднять внушительный финальный раунд инвестиций, причем не от венчурных капиталистов,а институционных инвесторов (коллективного инвестора).

Прибыль важнее всего

Вне всяких сомнений, ежегодный рост прибыли - это важнейший показатель успеха компании на публичных рынках. Например, ежегодная прибыль Wayfair оценивается более, чем в $500 млн. CEO компании Нираж Ша недавно отметил в интервью Fortune, что хотя компания хоть и не торопится провести IPO, у них все готово для публичного размещения.

Наиболее ожидаемые IPO в 2013 году

Box

CEO компании Box Аарон Леви отклоняет идею выхода компании на IPO, однако активно обсуждал условия недавнего фандрайзинга компании, что говорит о том, что компания, оцениваемая в $2-3 млрд, все-таки собирается размещать свои акции. В июле 2012 оценка компании составляла $1.2 млрд.

Wayfair

В 2011 прибыль от продаж достигла $500 млн, явный знак, что компания готова к IPO.

Palantir

Слухи о том, что любимая компания правоохранительных органов США собирается на IPO ходят уже давно, на данный момент компания оценивается более, чем в $4 млрд.

Square

IPO не за горами! Недавно Square наняла нового CFO с опытом работы в Goldman Sachs и Salesforce.com. В Сентябре 2012 компания оценивалась в $3.25 млрд.

SurveyMonkey

В декабре 2011 аналитики оценивали компанию SurveyMonkey в $1 млрд. Пригодится компании в подготовке к IPO.

Hubspot

Компания Hubspot недавно превлекла $35 млн — возможный знак того,что компания готовится к IPO. Также недавно к совету директоров присоединился CFO компании NetSuite Рон Гил. Весной 2011 компания оценивалась в $200 млн.

SugarCRM

Показатели компании говорят о том, что она готова к проведению IPO.

Gilt

Компания Gilt недавно пригласила нового CEO и объявила, что собирается приостановить работу некоторых проектов в подготовке к IPO, запланированному на 2013. оценка компании составляет $1 млрд.

Zendesk

Готовясь к будущему IPO, компания привлекла финальный раунд финансирования в $60 млн.

Tableau

CEO компании Tableau Кристиан Шабо рассказал в интервью Bloomberg, что компания собирается выйти на IPO в ближайшие 4-9 месяцев.

Atlassian

По оценкам, прибыль "облачной" компании Atlassian составляет более чем в $100 млн. К тому же, для работы на подготовкой к IPO летом к Совету директоров компании присоединилось 3 новых члена.

Marketo

Marketo, занимающейся производством софта, за время своего существования подняла более чем $100 млн венчурного капитала. Сообщалось, что компания выйдет на IPO после президентских выборов в США. Ждем с минуты на минуту...

LivingSocial

Наконец, пришло время положить конец бесконечным догадкам из серии "выйдут-не выйдут". CEO LivingSocial недавно заявил, что компания, по всей вероятности, выйдет на IPO в следующем году. Недавняя оценка бизнеса составляет $5 млрд.

Dropbox

Насчитывая более 100 млн пользователей, сервис хранения информации и совместной работы давно уже занимает лидирующие позиции. Компания также привлекла $250 млн. Оценка компании: $4 млрд.

Marin Software

Шесть месяцев в отчетах компании упоминается о том, что компания Marin Software находится на завершающемся этапе поиска андеррайтеров для IPO. Предполагается, что компания разместит акции в первом квартале 2013.

Eventbrite

Eventbrite объявила, что в этом году выпустила 50-миллионный билет. CEO компании Кевин Хартц объявил, что компания по продажам билетов намерена выходить на IPO.

Twitter

Забудьте о Facebook и Zynga. Twitter может стать сенсацией десятилетия на рынке социальных IPO. Компания может не только похвастаться миллионами пользователей, но и тем, что смогла монетизировать мобильное приложение с помощью Promoted Tweets. Оценка компании: $8 млрд.

Нашли опечатку? Выделите текст и нажмите Ctrl + Enter

Материалы по теме

- 1 10 крупнейших IPO технологических компаний за всю историю

- 2 Дизайн офиса: каким приемам нас учат Google и Facebook

- 3 Как быстро получить миллионы пользователей, сэкономив на рекламе

- 4 Как компании-миллиардеры выглядели на старте?

- 5 Этим компаниям пророчили скорую смерть, но они до сих пор на плаву

ВОЗМОЖНОСТИ

26 апреля 2024

29 апреля 2024