Объем рынка венчурных сделок в России сократился до $240 млн — исследование

Российская венчурная компания (РВК) совместно с PwC подготовила обзор российского венчурного рынка за 2019 год и первое полугодие 2020 года «MoneyTree: Навигатор венчурного рынка». О результатах исследования Rusbase сообщили представители РВК.

Объем рынка

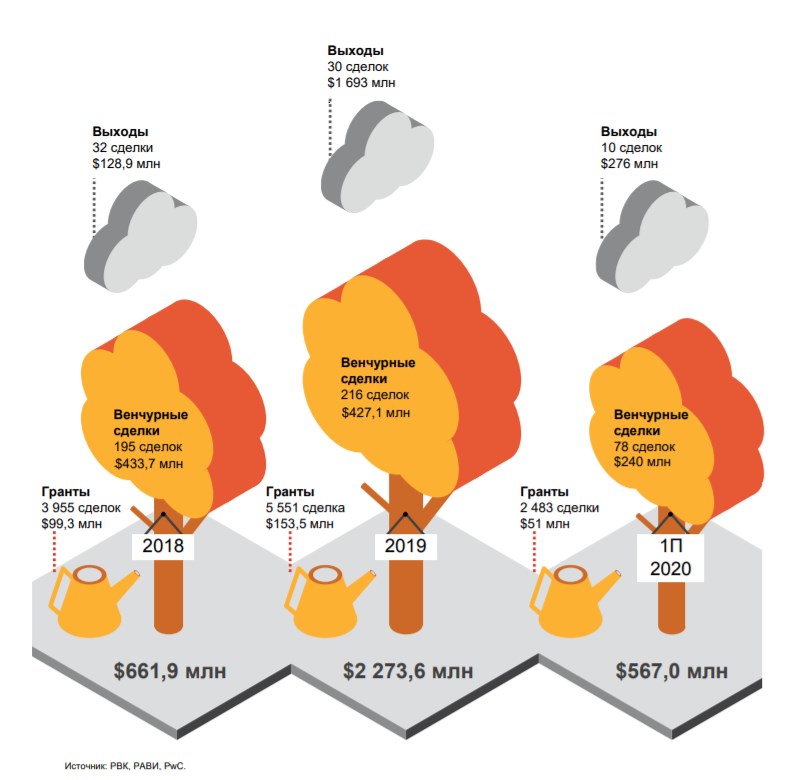

Объем рынка венчурных сделок в России в первом полугодии 2020 года сократился на 9% до $240 млн (по итогам первого полугодия прошлого года было $262,8 млн). Количество сделок в этом периоде снизилось почти в полтора раза — со 130 до 78 сделок.

Причем 63% от объема рынка пришлось на одну крупную сделку онлайн-ритейлера Ozon с американской инвесткомпанией Princeville, Baring Vostok и АФК «Система» в размере $150 млн. Без учета сделок с Ozon в первом полугодии 2020 года фиксируется снижение рынка на 37%.

По итогам 2019 года рынок снизился на 2% до $427,1 млн против $433,7 млн годом ранее. В то же время, количество сделок по сравнению с 2018 годом показало рост — со 195 до 216 сделок.

Причина падения рынка

Падение активности инвесторов во многом связано с последствиями распространения коронавирусной инфекции, говорится в обзоре. В первой половине 2020 года, в основном, совершались сделки, проработка которых началась раньше пандемии и находилась на финальных стадиях.

Куда чаще всего инвестировали

В первом полугодии этого года по количеству сделок лидируют проекты B2B (54%), при этом B2C-проекты имеют существенное преимущество по объему привлеченного финансирования (82% от общей суммы сделок).

Около 90% от общей суммы инвестиций в этот период пришлось на проекты стадии расширения.

Под влиянием пандемии отмечается рост интереса инвесторов к проектам в сфере образования и потребительских товаров (12% и 9% от общего количества сделок соответственно). Лидером по количеству сделок стал сегмент решений для бизнеса (40%), а по объему инвестиций — сегмент электронной коммерции (65%).

Средний размер сделки в первом полугодии 2020 года вырос до $5 млн (год назад было $3,1 млн).

Новые фонды

За первую половину 2020 года управляющими компаниями с российскими корнями было анонсировано создание 10 новых венчурных фондов на сумму $1,3 млрд (при этом по двум фондам информация о заявленных объемах отсутствует).

Средний заявленный размер новых фондов с фокусом на Россию за этот период составляет $127 млн. В 2019 году было заявлено создание 17 новых фондов на $4,3 млрд.

Выходы

Количество сделок по выходу из инвестиций на российском венчурном рынке остается по-прежнему незначительным, отмечается в исследовании. За шесть месяцев текущего года произошло 10 выходов, что на 5 выходов меньше, чем в первой половине 2019 года (15).

Их суммарная стоимость составила $276 млн против $1,4 млрд в первом полугодии прошлого года. Всего в 2019 году было совершено 30 сделок по выходу из инвестиций на сумму $1,7 млрд.

Крупнейшим выходом первой половины 2020 года стала продажа компании «2ГИС» Сбербанку и СП банка с Mail.ru Group — экзит для фондов Baring Vostok и RTP Global.

Гранты

Количество выданных в прошлом году грантов выросло на 40% до 5 551 единиц по сравнению с годом ранее. Их объем увеличился на 55% до $153,5 млн (в 2018 году было $99,3 млн).

В первом полугодии 2020 года выдано 2 483 гранта на сумму $51 млн, что по сравнению с той же половиной прошлого года на 10% больше в денежном выражении и на 5% больше в количественном.

Фото: MIND AND I / Shutterstock

Нашли опечатку? Выделите текст и нажмите Ctrl + Enter

Популярное

Налог на прибыль организаций

Материалы по теме

-

Пройти курс «Кейсы предпринимателей: как справиться с вызовами»

- 1 Получили инвестиции от иностранных инвесторов? Напишите нам 31 марта 11:00

- 2 Кривая доходности: что это такое и как ее использовать? Она помогает понять, сколько стоит заемный капитал 18 марта 12:23

- 3 ЦБ предложил разрешить сделки с криптовалютой для ограниченного круга инвесторов Они будут проходить в рамках экспериментального правового режима 12 марта 16:42

- 4 Венчурный фонд: полное руководство по созданию и функционированию в России 05 марта 19:35