PwC и РВК представили обзор венчурного рынка за 2012 год

Представлена третья публикация отчета «MoneyTree: Навигатор венчурного рынка», подготовленная Центром технологий и инноваций PwC и РВК по итогам развития венчурного рынка за 2012 год. Исследования MoneyTree уже приобрели мировую известность благодаря многолетнему опыту PwC, которая проводит их для ведущих технологических рынков, включая США, Израиль и Индию.

Представлена третья публикация отчета «MoneyTree: Навигатор венчурного рынка», подготовленная Центром технологий и инноваций PwC и РВК по итогам развития венчурного рынка за 2012 год. Исследования MoneyTree уже приобрели мировую известность благодаря многолетнему опыту PwC, которая проводит их для ведущих технологических рынков, включая США, Израиль и Индию.

ОБЗОР РЫНКА

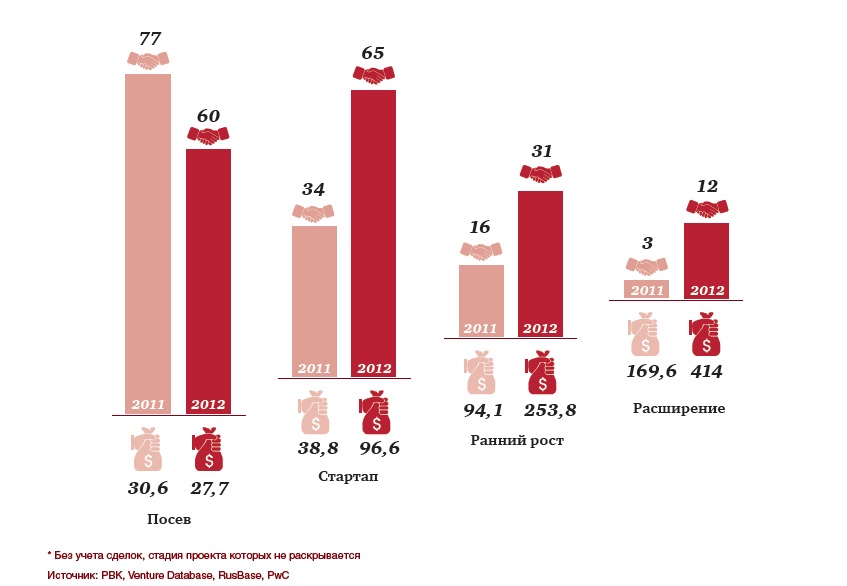

Если говорить об общем ландшафте венчурных сделок за 2012 год, то следует продемонстрировать следующую графику, наиболее точно отражающую ситуацию на рынке:

Общий объем венчурных инвестиций на российском рынке за 2012 год, по оценкам компании, составил $910,6 млн, которые были получены в результате 201 сделки (с учетом сделок, стоимость которых не разглашается)

Большая часть привлеченных венчурных инвестиций по-прежнему приходится на сектор ИТ: в 2012 году компании этого сектора привлекли; 792,1 млн, что в 2 раза больше, чем в 2011 году. Также следует отметить, что в прошлом году в секторе ИТ выделились три новых сегмента: технологии в финансах, медицина и здоровый образ жизни, образовательные услуги. Также 2012 год стал началом нового этапа развития венчурной индустрии - в прошлом году можно было наблюдать постепенное смещение фокуса инвесторов с ранних стадий развития компаний на более поздние. Сектора «промтех» и «биотех» пока уступают лидеру – ИТ, как по количеству проведенных сделок, так и по объему привлеченных инвестиций. По результатам 2012 года в секторе «промтех» было зафиксировано 18 сделок ($108,4 млн), а в секторе «биотех» – 15 сделок ($10,2 млн).

ВЫХОДЫ

2012 год также ознаменовался повышенной активностью венчурных фондов на более поздних стадиях развития компаний. В этом году было зафиксировано 12 выходов инвесторов из проектов на общую сумму $372 млн (включая сделки с нераскрытой стоимость). Кроме того, были заключены 3 крупные сделки объемом более $100 млн каждая. Появление таких сделок – важный фактор развития рынка, демонстрирующий готовность инвесторов к значительным вложениям в перспективные компании и создающий предпосылки для дальнейших выходов.

ИНВЕСТИЦИИ В ИТ

Количество венчурных сделок в ИТ-секторе за прошедший год выросло на 19% (в абсолютном значении на 27 сделок). В 2011 году в отрасли была зафиксирована 141 сделка

(стоимость только одной из них не раскрывалась), тогда как в 2012 году – 168 заключенных сделок (14 сделок с нераскрытой стоимостью). При этом общий объем венчурных вложений в компании ИТ-сектора вырос более чем в 2 раза и составил $792 млн за 2012 год против $392 млн за 2011 год.

Как отмечают авторы исследования, в 2012 году в секторе ИТ заметно усилилась конкуренция. Относительная легкость создания продукта, быстрый возврат инвестиций и низкая капиталоемкость привлекали в отрасль огромное количество предпринимателей, нацеленных на «быстрые деньги». С увеличением числа подобных проектов команды старпатов были вынуждены четче прорабатывать идеи, изначально строить грамотные финансовые модели и схемы монетизации, а также достигать первых результатов самостоятельно. Повышение конкуренции делает венчурную индустрию прозрачнее, однако значительная часть рынка по-прежнему не попадает в поле зрения статистики из-за закрытого характера сделок.

Что же касается распределение инвестиций по стадиям проекта, то оно выглядит следующим образом:

WHAT'S HOT IN IT?

Электронная торговля остается лидирующим подсектором по объему привлеченных инвестиций. В общей сложности в 2012 году инвесторы вложили в этот сектор $395,6 млн. По сравнению с 2011 годом данный показатель увеличился почти в два раза. На сектор e-commerce также приходятся самые большие сделки на венчурном рынке, объем которых зачастую превышал $20–25 млн, а в некоторых случаях приближался к $100 млн.

По приросту заключенных сделок в 2012 году лидировал подсектор мобильных приложений, здесь инвесторы закрыли 12 сделок (против 1 в 2011 году). Общий объем инвестиций составил 28,8 млн долл. США при средней величине сделки в $2,2 млн. По-прежнему активно развивается сектор облачных технологий, в котором в 2012 году нам удалось зафиксировать 30 сделок на сумму $104,4 млн.

Неожиданным сюрпризом стал бурный рост проектов, связанных с социальными сетями и справочно-рекомендательными сервисами. По сравнению с 15 сделками на сумму $21,9 млн в 2011 году, в 2012 году было закрыто 29 сделок на сумму $25,1 млн. Определенную популярность набирают подсектора «образовательные услуги», «технологии в финансовом секторе» и «медицина и здоровый образ жизни»: в 2012 году в них было закрыто 7 ($12,6 млн), 6 ($7,8 млн) и 6 ($11,6 млн) сделок соответственно.

На уровне прошлого года сохраняется интерес инвесторов к туризму. В 2012 году инвесторы заключили с такими компаниями 10 сделок на общую сумму $47,2 млн.

ИНВЕСТИЦИИ В БИОТЕХНОЛОГИИ И ПРОМЫШЛЕННЫЕ ТЕХНОЛОГИИ

Общий объем венчурных инвестиций в российский сектор биотехнологий по итогам 2012 года составил $10,2 млн. США. Всего за год было совершено 15 сделок, примерно треть которых носила закрытый характер. Объем венчурных инвестиций в российский сектор промышленных технологий в 2012 году составил $108,4 млн. Всего было заключено 18 сделок.

В настоящий момент в секторах биотехнологий и промышленных технологий заключаются в основном сделки на ранних стадиях проектов с относительно небольшой средней стоимостью (по «биотеху» – порядка 1 млн долл. США). Средняя стоимость сделки по «промтеху» составляет $7,2 млн. Данные тенденции пока идут вразрез с общемировой практикой, где данные сектора отличает высокая капиталоемкость и долгосрочность инвестиций.

ВЫВОДЫ

2012 год отчетливо показал, что венчурный рынок в России становится более зрелым и прозрачным. Постепенно происходит смещение инвестиционного фокуса с ранних стадий развития проектов на более поздние.

Главными же стимулами развития венчурной экосистемы в 2012 году стало появление новой формации опытных «серийных» предпринимателей, рост числа успешных инновационных компаний, увеличение количества российских и зарубежных инвесторов, активных на российском рынке.

По прогнозам аналитиков, в 2013 году рост российской венчурной индустрии замедлится и общий объем рынка по сравнению с 2012 годом значительно не изменится. При этом ожидается, что инвесторы продолжат переключать внимание на компании, уже привлекшие первые раунды инвестиций и требующие дополнительный капитал для продолжения роста. В свою очередь, это приведет к дальнейшему изменению структуры рынка в пользу более поздних стадий развития компаний и росту средней величины венчурных сделок. С учетом постепенного насыщения рынка электронной коммерции и накопившихся в нем системных проблем, новые инвестиции все больше будут направляться в другие сектора ИТ-рынка, при этом среди инвесторов постепенно будет расти популярность компаний в сфере промышленных инноваций, медицины и здорового образа жизни.

Нашли опечатку? Выделите текст и нажмите Ctrl + Enter

Популярное

Налог на прибыль организаций

Материалы по теме

-

Пройти курс «Искусство переговоров»

- 1 $75 млн на то, чтобы хакать быстрее. Стартап Xbow меняет киберрынок Робот-хакер возглавил топ кибербезопасности 26 июня 17:51

- 2 Qummy поднял 440 млн ₽ под еду из «умного льда». Инвесторам — доля 18%, надежда на 30 млрд ₽ и обещание IPO Компанию оценили в 2,4 млрд рублей 26 июня 12:36

- 3 Каждый пятый предприниматель покинет свой стартап в случае поглощения Для половины стартаперов критически важно сохранить контроль над управлением после M&A 09 июня 12:29

- 4 «Дикая эйфория»: стартап flip предложил частным инвесторам выкупить еще 7,6% капитала за 34 млн рублей В октябре 2024 года компания привлекла 16 млн за долю в 10% 05 июня 15:56