Анализ клиентов и построение риск-моделей в банкинге

Как анализ данных используют в банковской сфере и почему кредитные организации предлагают худшие условия «рисковым» клиентам? Senior Data Scientist в Robofinance Алексей Хорошилов рассказывает и показывает, как строятся риск-модели в банкинге.

Банки используют анализ данных для сегментации клиентской базы в зависимости от финансового поведения и уровня дохода. Грубо говоря, анализ данных помогает получить информацию о клиентской базе банка, определить, какие группы клиентов могут иметь одинаковые потребности и предпочтения и, основываясь на эти данные, улучшать свои продукты и услуги.

Риск-модели в частности анализируют данные о кредитной истории, доходах и прочих факторах, необходимых для прогнозирования событий дефолта, потерь при дефолте, кредитной конверсии и т.д.

Таким образом, банки совершенствуют свою стратегию взаимодействия с клиентами. Банки поощряют более надежных клиентов и предлагают не самые лояльные условия более рискованным, принимая решения на основе накопленных данных.

Читайте по теме:

Кто пользуется банковскими услугами

Банки оказывают услуги как физическим, так и юридическим лицам. В некоторых случаях к клиентам банков могут относиться и государственные органы или административные единицы, представляющие интересы государства.

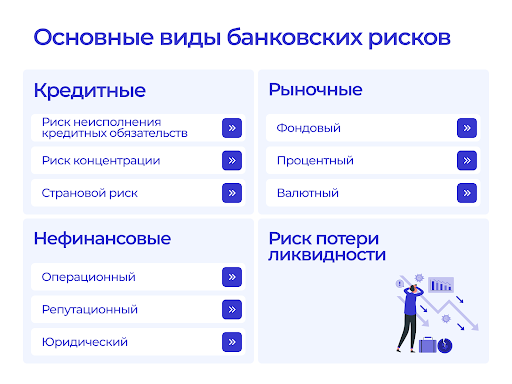

Какие бывают банковские риски

Банковские риски — это любые вероятные потери, которые могут возникнуть в результате неблагоприятных событий.

- Кредитные риски. Неплатежеспособность заемщика, банковский риск — последующие убытки для банка. Допускаются из-за недостаточной оценки платежеспособности клиентов или изменения экономических условий.

- Рыночные риски. Связаны с изменениями на финансовых рынках. Бывают процентные, валютные и фондовые рыночные риски. Например, процентный риск возникает из-за колебаний процентных ставок, что может повлиять на доходность активов.

- Нефинансовые риски. Операционные риски, правовые риски и риски, связанные с потерей деловой репутации. Операционные риски, например, могут быть по причине неналаженных внутренних процессов или человеческого фактора.

- Риск потери ликвидности. Невозможность банка выполнить свои обязательства в срок из-за нехватки ликвидных средств.

Что прогнозируют риск-модели в кредитных рисках

Риск-модели учитывают ряд факторов, чтобы предотвратить возможные потери, например, из-за дефолта заемщика.

Основные факторы риска, которые предсказывают риск-модели по отдельно взятым заемщикам:

- Вероятность дефолта (PD): Вероятность того, что заемщик не сможет выполнить свои обязательства в течение определенного периода времени.

- Потери в случае дефолта (LGD): Доля актива, которая теряется в случае дефолта заемщика.

- Коэффициент кредитной конверсии (CCF): Соотношение между дополнительной суммой кредита, используемой в будущем, и суммой, которая может быть востребована.

Значимость каждого фактора определяется его влиянием на вероятность наступления неблагоприятных событий и зависит от конкретной модели и ее целей.

Помимо моделей, индивидуально оценивающих клиентов, банки также используют портфельные макромодели, чтобы оценить риски, связанные с кредитованием, но уже по совокупности заемщиков.

Данные модели зависят от макропоказателей (например, ВВП и инфляция) и помогают понять, как изменения в экономике повлияют на уже рассмотренные выше факторы риска (PD, LGD, CCF). Например, рост ВВП и низкие процентные ставки часто ассоциируются с улучшением финансового состояния заемщиков, что может снизить дефолтность кредитного портфеля.

Снижение же ВВП, увеличение безработицы или увеличение базовой процентной ставки могут повысить как уровень просроченной задолженности, так и увеличить потери при дефолте, так как заемщики сталкиваются с трудностями в выплате долгов.

Риск-модели не только помогают выявлять сегменты клиентов с учетом их характеристик и поведения, но и прогнозируют доходы клиентов, их склонность к мошенничеству, моделируют вероятность отклика клиентов на предложения и вероятность их оттока.

Риск-модели постоянно совершенствуются для повышения точности прогнозов и принятия более обоснованных решений в условиях неопределенности.

ML-модели для управления рисками

Методы ML помогают более точно предсказывать значения PD, LGD и CCF.

Для вышеупомянутых задач часто применяются классические методы машинного обучения, в частности для моделей вероятности дефолта (PD), потерь при дефолте (LGD) и коэффициента кредитного конверсии (CCF).

К классическим методам можно отнести следующие:

- Логистическая регрессия — модель на основе исторических данных и характеристик заемщиков позволяет эффективно оценивать вероятность дефолта и потенциальные потери. Данный метод наиболее часто используется для построения скоринговых карт.

- Линейная регрессия используется для предсказания портфельных показателей, что позволяет оценивать общие риски по кредитным портфелям.

- Дополнительно для сегментирования данных применяются методы кластеризации, которые помогают выявлять группы заемщиков с похожими характеристиками.

На основе предсказаний регуляторных моделей банк может резервировать сделки и выполнять требования по достаточности регулятивного капитала, такой подход оценки рисков называется IRB (Internal Ratings-Based Approach). В таком случае, модели должны соответствовать требованиям Центрального банка и проходить валидацию независимыми отделами.

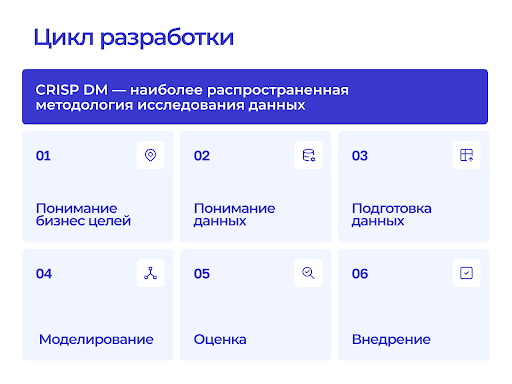

Цикл разработки риск-моделей

CRISP-DM (Cross-Industry Standard Process for Data Mining) — это распространенная методология для анализа данных. Она разбивает процесс на шесть основных этапов:

Понимание бизнеса (Business Understanding)

- Определение бизнес-целей проекта и требований.

- Перевод целей в постановку задачи анализа данных.

- Составление предварительного плана достижения целей.

Начальное изучение данных (Data Understanding)

- Сбор исходных данных.

- Описание данных, проверка качества.

- Первичная визуализация данных.

- Выявление интересных подмножеств для дальнейшего анализа.

Подготовка данных (Data Preparation)

- Отбор данных для моделирования.

- Очистка данных от ошибок и шума.

- Трансформация данных в нужный формат.

- Объединение данных из разных источников.

- Форматирование данных для инструментов моделирования.

Моделирование (Modeling)

- Выбор и применение различных моделей и техник моделирования.

- Калибровка параметров модели.

- Оценка модели с точки зрения качества и эффективности.

Оценка (Evaluation)

- Тщательная оценка модели и ее соответствия бизнес-целям.

- Определение следующих шагов, основываясь на результатах.

Внедрение (Deployment)

- Планирование внедрения полученных результатов в производство.

- Мониторинг и поддержка внедренного решения.

- Создание отчета и документирование проекта.

Последовательность этапов нельзя назвать строгой. Как правило, в большинстве проектов необходимо возвращаться к предыдущим этапам, чтобы двигаться дальше.

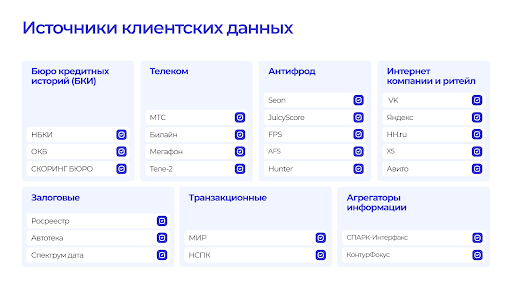

Работа с клиентскими данными

Для построения моделей необходима достаточная и качественная информация о заемщиках банка. Клиентские данные для оценки банковских клиентов в России могут поступать из различных источников.

Например, Бюро кредитных историй (БКИ) предоставляет информацию о кредитной истории клиентов, Федеральная служба судебных приставов (ФССП) — данные о наличии задолженностей.

Также важны данные, которые собирают и предоставляют мобильные операторы (мобильные платежи и активность счёта). Транзакционные данные могут поступать как из внешних платежных систем, так и из внутренней системы банков.

Более того, данные должны соответствовать тому же виду кредитования и экономической ситуации, для которых строится модель. Необходимо также исключить нетипичных клиентов и аномальные кредиты из исходной базы данных.

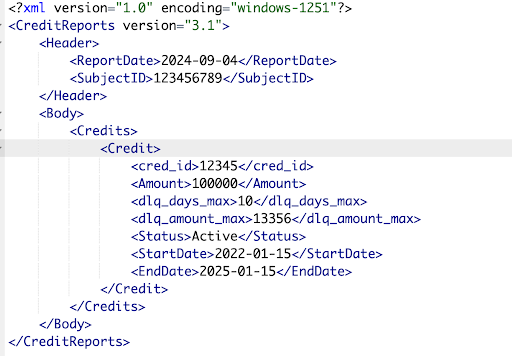

Как выглядят клиентские данные

Для примера рассмотрим данные в формате XML, который используется в кредитных отчетах. Основной элемент XML-файла называется CreditReports, и он включает в себя атрибут Version, указывающий на версию формата отчета из Бюро и Encoding — кодировка.

Сама структура документа делится на две части: заголовок файла (Header) и основные данные (Body).

В Header хранится дата отчета и ID кредитного отчета, в Body — вся информация о клиенте и о его кредитной истории, в частности:

- номер договора;

- сумма займа;

- максимальная просрочка в днях;

- максимальная сумма просрочки;

- статус кредита;

- дата открытия;

- дата планируемого закрытия и т.д.

Пример XML-файла для кредитного отчета

Разобранный пример довольно прост, на практике же размеры кредитного отчета даже для одного заемщика могут составлять несколько мегабайт и содержать в себе сотни тысяч строк, так как хранят в себе подробную информацию о каждом платеже клиента.

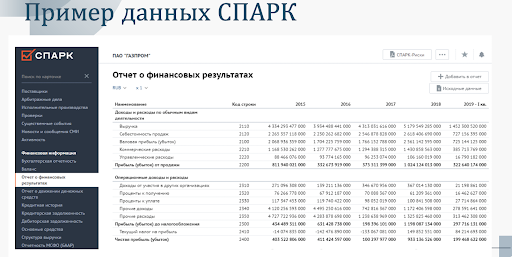

Отчеты из агрегаторов данных, таких как «СПАРК-Интерфакс» включают информацию о юридических лицах и индивидуальных предпринимателях. Обычно эти данные поставляются также в формате xml, но для удобства рассмотрим интерфейсную часть:

Как видно из примера выше, банки могут получать информацию о финансовых показателях, сферах деятельности, штрафах, арбитражах, упоминаниях в СМИ и т.д.

На основе этих данных строится большое количество сложный переменных, которые впоследствии проходят этапы отбора и попадают в финальную модель.

Как оценивают банковских клиентов

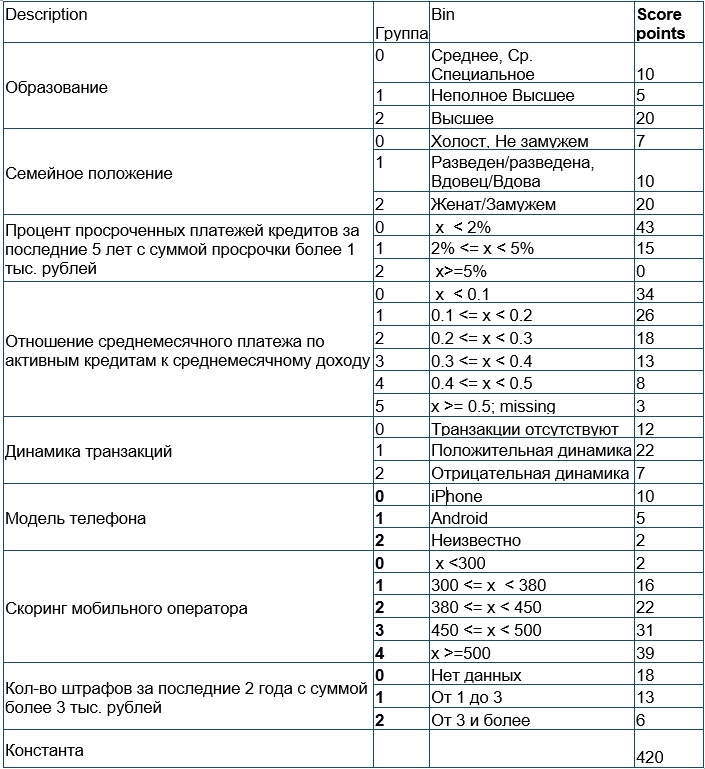

Для розничных клиентов в основном используется метод WOE-биннинга, с помощью которого непрерывная числовая переменная или категориальная бьются на группы, границы которых оптимизируются по значению Information Value (IV).

Далее преобразованные переменные отбираются по степени влияния в логистическую регрессию, для этой цели используются методы корреляционного анализа и рекурсивного исключения признаков (RFE). В результате формируется скоринговая карта, которая разбивает клиентов на группы риска.

Пример скоринговой модели для физлиц

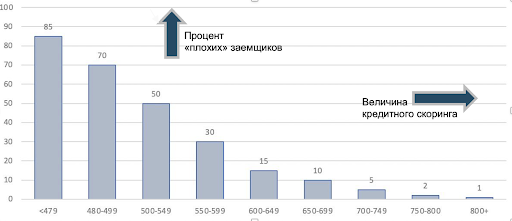

Таким образом, суммируя баллы клиента в зависимости от его принадлежности к той или иной группе по переменным, получаем итоговый скор, который и определяет рейтинг клиентов:

Итоговый скор и рейтинг клиентов

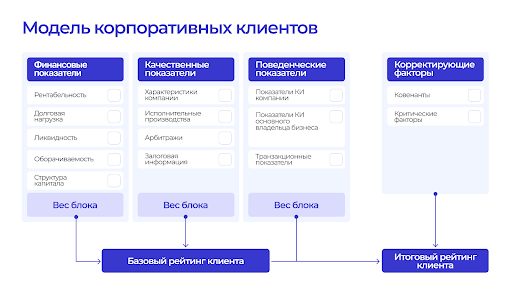

Для корпоративных клиентов применяется более сложная модель, включающая в себя финансовые, качественные и поведенческие блоки, которые обрабатываются для получения базового рейтинга клиента.

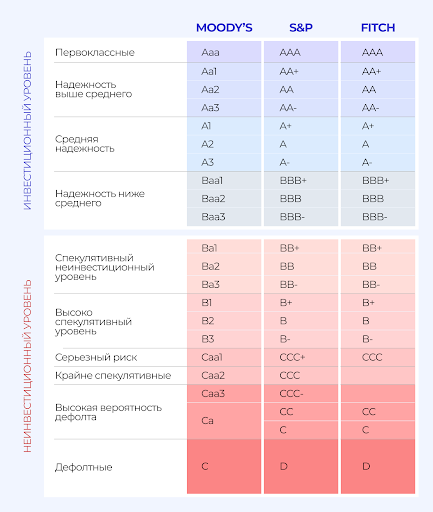

Клиенты сегментируются в зависимости от типа бизнеса: крупный, МСБ, микро или ИП. Для самых крупных клиентов, в том числе государств, используется международная оценка от рейтинговых агентств.

Также банк может использовать свою риск-шкалу, она зависит от особенностей корпоративного портфеля конкретного банка.

Сама модель состоит из блоков, а не просто из одной скоринговой карты, как в рознице. Каждый из блоков (финансовый, качественный, поведенческий) — это отдельная скоринговая модель. Для препроцессинга переменных внутри каждой модели может применяться не только биннинг, но и методы нормализации и стандартизации.

Далее полученные блоки моделей объединяются в единую базовую модель (обычно через логистическую регрессию). С помощью базовой модели рассчитывается базовый рейтинг клиента, который впоследствии ступенчато корректируется, исходя из факторов риска в корректирующим блоке.

Читайте также: Что такое эквайринг, и зачем он нужен бизнесу?

Оценка клиентов: что делать дальше

Как только провели оценку клиентов и получили все необходимые данные, следующий шаг — реализация стратегий, основанных на этих данных. Рассмотрим поэтапно каждое действие.

Принятие решения о выдаче кредита

Анализ результатов скоринга: Используйте результаты скоринга, чтобы определить, подходит ли клиент для получения кредита. Это поможет минимизировать риски невозврата.

Критерии одобрения: Установите чёткие критерии для одобрения или отказа в кредитовании, основываясь на оценке клиента и его финансовом состоянии.

Подбор оптимальной процентной ставки

Адаптация ставок: Учитывайте уровень риска, связанный с каждым клиентом, и подбирайте процентные ставки, которые будут приемлемы как для клиента, так и для банка.

Конкурентоспособность: Анализируйте ставки конкурентов, чтобы оставаться конкурентоспособными на рынке и привлекать больше клиентов.

Определение кредитного лимита

Максимальная сумма кредита: Установите лимит по кредиту, основываясь на запрашиваемой сумме, текущей кредитной нагрузке и результатах скоринга. Это поможет избежать чрезмерного кредитования.

Пересмотр лимитов: Регулярно пересматривайте лимиты в зависимости от изменения финансового состояния клиентов и рыночной ситуации.

Резервирование сделки

Формирование резервов: Создайте резервные фонды для покрытия возможных убытков от невозвратов. Это поможет обеспечить финансовую устойчивость банка.

Мониторинг рисков: Постоянно отслеживайте риски, связанные с выданными кредитами, и корректируйте резервирование в зависимости от изменений в кредитном портфеле.

Обратная связь и улучшение процессов

Сбор отзывов: После принятия решений собирайте отзывы от сотрудников и клиентов, чтобы понять, насколько эффективны ваши процессы.

Анализ результатов: Проводите регулярный анализ выданных кредитов и их возвратности, чтобы выявить слабые места и улучшить процесс оценки клиентов.

Риск-модели, основанные на исторических данных и современных методах анализа, помогают банкам выявлять потенциальные риски и и принимать более обоснованные решения.

Внедрение машинного обучения значительно повышает эффективность анализа клиентов и построения риск-моделей. Автоматизация процессов и использование больших данных позволяют банкам оперативно реагировать на изменения рынка.

Однако важно помнить, что анализ клиентов и риск-моделей — это непрерывный процесс. Только комплексный подход, сочетающий в себе передовые технологии, работу квалифицированных специалистов и эффективные процессы, может обеспечить долгосрочную устойчивость банковского сектора.

Фото в статье предоставлены автором

Фото на обложке: valiantsin suprunovich / Getty Images

Нашли опечатку? Выделите текст и нажмите Ctrl + Enter

Популярное

Налог на прибыль организаций

Материалы по теме

-

Пройти курс «Маркетплейсы: с чего начать и как преуспeть»

- 1 Образовательный проект от Data МТС Web Services стал победителем в номинации Data Fusion в образовании На курсе преподают специалисты центра Data MWS 18 апреля 17:00

- 2 Топ-7 идей Data Science проектов — пет-проекты и примеры анализа данных Полезные проекты на каждый день 03 марта 18:55

- 3 Названы IT-профессии, на которые в России активно ищут новичков В самом начале карьеры они могут получать от 140 тысяч рублей и выше 04 августа 08:30

- 4 Фокус на компанию. 6 советов дата-аналитику для работы с бизнесом «Дата-аналитикам не нужно опровергать или подтверждать все гипотезы» 27 сентября 15:56