Не бывает счастливчиков, есть профессионалы

Фонд TMT Investments — венчурный фонд, запущенный основателями РБК. Это единственный в России венчурный фонд, чьи акции торгуются на Лондонской бирже. Rusbase пообщался с Артемом Инютиным — инвестиционным главой фонда — об итогах 2015 года.

Артем, о скольких сделках TMT Investments мы не знаем (то есть, вы о них не объявляли)?

Недавно объявили, наконец, последнюю, пятую сделку за 2015 год — с американским фотостоком Depositphotos. Мы сделали совместную инвестицию с ЕБРР (Европейским банком реконструкции и развития) на $5 млн, они были лид-инвестором.

Вы совершили один выход (AOL приобрела стартап из Нью-Йорка Kanvas Lab) в 2015 году. Доходность совпала с вашими ожиданиями?

Доходность была ожидаемая. Все наши экзиты на сегодня (7 из 39 инвестиций) — это выходы из компаний-середнячков. Они не были «звездами» портфеля, и доходность на уровне 2X нас вполне устроила. Приятно, что два проекта купили компании Yahoo и AOL, а третий вышел на IPO.

От звездных проектов мы ожидаем принципиально другой уровень доходности, но выходить из них пока рано.

В портфеле TMT — 39 компаний по всему миру. Фонд совершил уже 7 успешных экзитов.

В 2013 году на награждении Venture Awards TMT Investments получил премию в номинации «Выход года» за сделку по продаже портфельной Astrid компании Yahoo. TechСrunch назвал проект WANELO, в который инвестировал ТМТ, лучшим в мире eCommerce-проектом 2013 года. Еще один портфельный проект — компания Wrike — названа «Лучшим Местом для Работы» в Кремниевой Долине.

Есть ли в вашем портфеле закрывшиеся проекты?

Да, за 5 лет инвестирования и среди 39 сделок есть одно списание — это американский проект Hotlist (социальная сеть, агрегатор пользовательского контента — прим. Rusbase). Конечно, в будущем будут еще списания. Задача, которую мы перед собой ставим, — сделать так, чтобы каждый второй проект в портфеле был успешным.

Какой опыт вы почерпнули из неуспешных инвестиций? Не надо инвестировать в случае, если у менеджмента маленький процент. Не надо инвестировать, если не нравится менеджмент. Нельзя инвестировать, если объект инвестиций занимается тем, в чем вы ничего не понимаете. Например, вы инвестируете в хайтек, а компания занимается сланцевым бизнесом. Значит, не ваше, несмотря на любую прогнозируемую маржу.

Вы делаете синдицированные сделки с зарубежными фондами. Эти фонды сами вас находят?

Тут абсолютно нет никакой закономерности. И мы общаемся с большим количеством западных и российских фондов, и они сами нас находят…

Какой показатель доходности в вашем понимании — венчурный? Например, у вас были выходы, которые приносили не больше 200% доходности — это венчурный показатель?

Мы стремимся к тому, чтобы каждый второй наш проект был успешен. Для проектов-середнячков 2X – хороший показатель. Для звездных проектов — 5-10X.

Сколько выходов планируете сделать в 2016 году?

Тут точно прогнозировать невозможно! Будет зависеть от зрелости проектов и состояния рынков, на которых они работают.

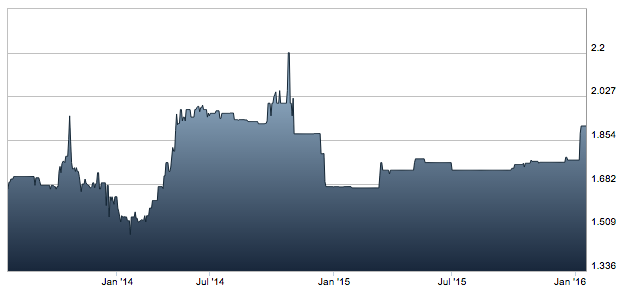

Котировки акций TMT Investments на Лондонской фондовой бирже

Как вы помогаете своим проектам?

У нас большие связи с фондами и инвесторами, и мы активно работаем над привлечением денег в портфельные стартапы, когда это необходимо.

Ваш портфельный Scentbird попал в акселератор YCombinator — это тоже ваша помощь?

Здесь ребята все сделали сами, в данном случае мы им не помогали.

Что дает стартапу YC?

YCombinator дает очень много возможностей: технологическая экспертиза, связи с инвесторами и просто нужными людьми. Но есть одно но. Команда возьмет из курса только то, что хочет и может взять. Потенциально дается много, а уж сколько возьмет проект, зависит от его способностей. Я бы сравнил это с университетом, в котором у тебя нет обязанности ходить на лекции и семинары.

Назовите ваши условия для инвестиций?

Устойчивый рост в течение хотя бы одного года, месячный доход около $50 тысяч, замечательная команда, перспективный рынок, значительный пакет акций у основателей.

Сейчас мы работаем с направлениями media, eСommerce, Big Data, SaaS.

Как стартап может попасть к вам на переговоры?

Если проект удовлетворяет всем вышеперечисленным условиям, мы работаем с его документацией и задаем вопросы по e-mail. Если и тут нас все удовлетворяет, то предлагаем личную встречу.

Ваши портфельные компании почти все поднимают новые раунды, как будто вы специально отбираете «счастливчиков»...

Мы специально подбираем профессионалов. В этом и есть смысл работы венчурного фонда – найти очень профессиональный проект, который в своей области понимает значительно больше, чем специалисты из фонда. Термин «счастливчик» я бы заменил на термин «настоящий профессионал и бизнесмен».

«В год мы внимательно изучаем 500 стартапов. Глядя на них, лучше понимаешь тренды» — говорил в интервью Герман Каплун в начале 2015 года. Какие тренды вы заметили в ушедшем году?

Фаворитами 2015 и нового 2016 являются, на мой взгляд, следующие тренды:

- Краудфаундинг бумирует в США и будет расти по всему миру.

- Еще один интересный тренд: теперь к глобальным изобретениям и производству (например, в космической и автомобильной отраслях) применяется стартаперский подход. Понятно, что то же правительство в США субсидирует Илона Маска на миллиарды долларов, но сама тенденция правильная. Продукт создается относительно небольшими группами людей в кратчайшие сроки и при поэтапном финансировании, а не безграничном, как принято в нашем военно-промышленном комплексе. И условия получения следующего транша денег — успешность предыдущего этапа, а не капиталоемкость проекта! А во главе проектов должны стоять отличные бизнесмены, а не чиновники! За этим — будущее.

- Еще один тренд — усиленное проникновение технологических гигантов Apple, Facebook, Google во все офлайновые сферы жизни: они становятся финансовыми игроками и провайдерами. Я считаю, что это очень опасно для будущего устройства общества. Надо бороться с этой тенденцией, пока не стало слишком поздно. Увы, госчиновники и антимонопольные службы не обладают необходимыми знаниями.

- Что касается перспективных трендов в IT- проектах, тут я бы отметил SAAS, 3D-printing, роботы, Big Data, интернет вещей, eCommerce, финансовые технологии.

Не возникало ли у вас желания делать небольшие ангельские сделки лично? Делали?

У нас 31 проект в фонде TMT Investments, несколько проектов в фонде 101Startup (еще один фонд, запущенный основателями РБК — прим. Rusbase) и разные бизнесы. Увеличить количество проектов невозможно. Даже желания не возникало делать ангельские сделки. Надо просто растить наши проекты и делать их успешными. Дело не в количестве, а в качестве.

Нашли опечатку? Выделите текст и нажмите Ctrl + Enter

Популярное

Налог на прибыль организаций

Материалы по теме

-

Пройти курс «Самое важное o 115-ФЗ»

- 1 TMT Investments провела 13 сделок за полугодие Фонд вложил средства в существующие и новые для себя проекты 18 августа 19:46

- 2 Почему инвестор не отвечает на ваше письмо? Рассказывает Артем Инютин (TMT Investments) Гид по первой переписке с инвестором 17 апреля 13:53

- 3 Венчурный фонд: полное руководство по созданию и функционированию в России 05 марта 19:35

- 4 TMT Investments и Trado Capital инвестировали €700 тыс. в эстонский финтех-стартап Enty Инвестиции позволят ускорить рост, улучшить продукт компании и масштабироваться 26 июля 07:52