Кто рулит на российском рынке такси

Отечественный рынок такси всегда был сложным и закрытым. Эксперты крайне неохотно соглашаются давать ему оценку и говорить о распределении долей между игроками. Rusbase попытался выяснить, как устроен этот рынок, куда он движется и кто командует парадом.

Всего за несколько лет мобильные технологии произвели революцию в нише такси, обострив конкуренцию до предела. Это изрядно облегчило жизнь пассажирам: время подачи машины сократилось в несколько раз, поездки стали куда дешевле.

Ноябрьский опрос ВЦИОМа показал, что жители крупных городов стали вдвое чаще ездить на такси — они довольны ценой и качеством услуги (быстрота подачи, вежливость водителей, возможность оплаты картой). По данным аналитиков, за три года приложения для заказа такси сократили долю «бомбил» на рынке с 80% до 30%. Кроме того, рост популярности такси снижает нагрузку на городскую инфраструктуру и улучшает экологию. Словом, мобилизация рынка такси принесла выгоду городу, пользователям, посредникам — всем, кроме самих водителей, которым из-за демпинга приходится работать больше за меньшие деньги.

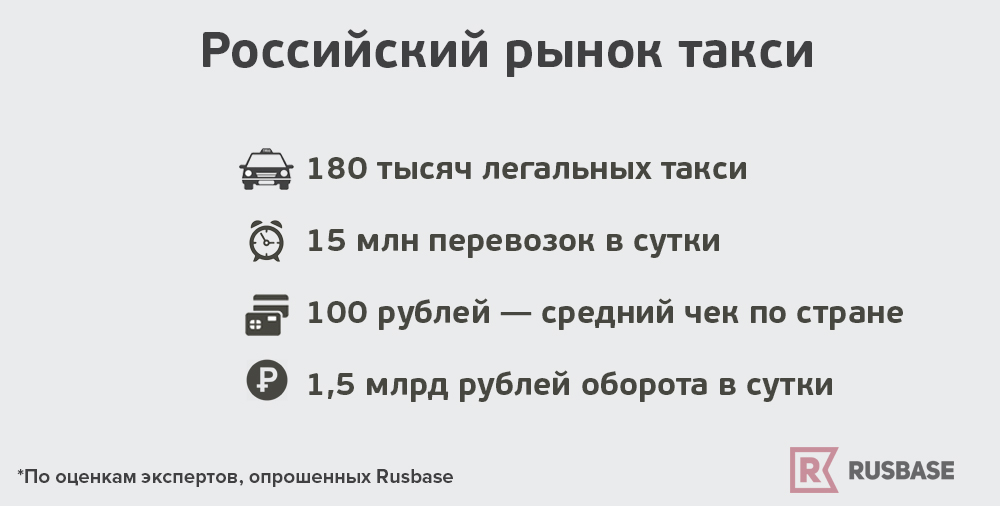

Объем рынка такси

Демократизация цен на такси привела к росту рынка, который к 2015 году составил $9 млрд (это ноябрьская оценка аналитической компании Merku). Член правления Ассоциации диспетчерских служб такси Оксана Серебрякова с этой цифрой не согласна. По ее расчетам, объем рынка составляет не более $6 млрд, или около 420 млрд в рублях. Из-за кризиса количество заказов упало у разных перевозчиков на 40-50%, убеждена Серебрякова, и в этом году точно не будет расти.

«Объем рынка очень сложно исчислить, — признает основатель компании «Таксилёт» Михаил Виноградов. — Мы в своих расчетах ориентируемся на 1 поездку в сутки на 10 жителей городов-миллионников. То есть в Москве можно говорить примерно о миллионе перемещений в сутки».

Никто из игроков не хочет делиться данными о своих объемах. Рынок по большей части состоит из нелегализованных и никак не фиксируемых перевозок и участников. Из своего опыта работы в регионах мы вывели формулу: обычно суточный объем перевозок составляет 10% от населения города. Средний чек зависит уровня жизни и присутствия в городе сетевика (крупной сети диспетчерских — ред.). В миллионниках это 100-150 рублей, в городках — 60-80 рублей. Поэтому берем 15 млн поездок по стране в сутки, умножаем их на 100 рублей среднего чека и получаем 1,5 млрд рублей оборота в сутки. Примерно 20% этой суммы получают диспетчерские, примерно 1% — поставщики софта для такси. Это очень грубые цифры, но они могут служить опорой для понимания рынка, который невозможно точно оценить.

Основатель такси-сервиса Gett Шахар Вайсер прогнозировал, что в ближайшие 3-4 года российский рынок такси вырастет до $15-20 млрд, причем произойдет это за счет онлайн-сервисов. Другой участник рынка убежден, что эта цифра не отражает нынешних реалий и была озвучена Gett специально для инвесторов, чтобы показать потенциал и привлечь очередной раунд.

А руководитель Cat Taxi Геннадий Котов считает некорректным оценивать российский рынок такси в долларах из-за колебаний курса и того, что стоимость перевозок абсолютно не привязана к валюте. При этом он отмечает, что для Gett и Uber падение рубля крайне выгодно: внешние инвестиции дают им дополнительные возможности для демпинга в России.

Количество таксистов

В октябре 2015 года в России официально работало более 180 тысяч машин такси (собеседники Rusbase предполагают, что эта цифра охватывает только легальных водителей). В одной только Москве, по данным городского департамента транспорта, лицензировано около 55 тысяч водителей такси. Причем многие водители сотрудничают сразу с несколькими сервисами.

По оценке основателя «Таксилёта» Михаила Виноградова, в столице работает еще около 100 тысяч такси без лицензий, работающих по договорам фрахтования — и это не считая тех, кто приезжает из области. «Количество нелегальных такси в зависимости от обстановки в стране может стремиться к количеству всех автомобилей», — отмечает основатель «Российской биржи такси» Виталий Махинов.

Агрегаторы vs. классические такси

На рынке такси работают две группы игроков: таксомоторные компании с собственным автопарком и агрегаторы услуг такси. Последние заключают договоры с таксопарками («Яндекс.Такси») либо с частными водителями, зарегистрированными как ИП (Uber, Gett, «Максим», «Лидер», «Сатурн»). По некоторым оценкам, на долю такси-сервисов приходится больше половины таксомоторных перевозок в Москве.

Полноценных таксомоторных компаний со своим автопарком и хозяйственной базой не более тысячи на страну. Что касается агрегаторов, они делятся на чистый онлайн (без офиса и диспетчерской — Gett, Uber, «Яндекс Такси» т.п.) и традиционные диспетчерские, которые имеют свои мобильные приложения («Максим» и прочие).

Агрегаторы считают себя IT-компаниями, которые помогают водителю и пассажиру найти друг друга. Формально они не подпадают под действие закона «О такси» — в нем просто нет понятий «диспетчерская служба такси» или «информационный сервис». Традиционные перевозчики обвиняют их в недобросовестной конкуренции: агрегаторы не несут ответственности за ДТП, безопасность пассажиров, опоздания в аэропорт и техническую исправность авто. Кроме того, уже попав в базу информационного сервиса, водитель может закрыть ИП, чтобы не платить налоги.

Приложения создают условия для незаконной деятельности, привлекая нелегальных перевозчиков. Это одна из главных составляющих их успеха. Нет учета и отчисления налогов за работающих водителей, нет требований по обеспечению безопасности, ответственности перед пассажиром в случае ЧП. Потребителей привлекают ценой на уровне себестоимости поездки. Большинство водителей не понимает убыточности такого вида деятельности и втягивается в эту пирамиду. Традиционным игрокам сложно конкурировать в таких условиях.

Разумеется, старым владельцам такси обидно. Они десятилетиями пахали, рисковали, их били, жгли им машины, поджидали у подъезда, вымогали деньги, душили налогами. Они выжили, перенесли все это, стали лидерами. А теперь их парни в кедах жмут. Но сколько бы лучники не бастовали, они ничего не могут противопоставить автоматчикам.

Скрытные лидеры

В медийном поле царят известные столичные агрегаторы — «Яндекс.Такси», Gett и Uber. Но в масштабах страны уверенно лидирует тройка федеральных диспетчерских — «Рутакси», «Сатурн» и «Максим». Они предпочитают держаться в тени, не раскрывают показателей и практически не общаются с журналистами.

«Это реальные лидеры рынка, наверное, даже мирового, — рассуждает Михаил Виноградов. — По сути, это русские «уберы», причем эффективные и живущие без сторонних инвестиций». Истинными хозяевами рынка пока что остаются серые кардиналы в регионах, согласен руководитель Cat Taxi Геннадий Котов. По его словам, между федеральной тройкой и остальными участниками рынка — пропасть. По приблизительным оценкам, суммарно «Рутакси», «Сатурн» и «Максим» совершают около 4 млн перевозок в сутки. Их доли в этом объеме составляют 40%, 35% и 25% соответственно.

Так что конкуренции со известными столичными сервисами они совсем не боятся. «Яндекс.Такси», Gett и Uber занимают абсолютно микроскопическую долю российского рынка, — делится на условиях анонимности представитель одной федеральной сети. — Каждый из нас по отдельности совершает больше перевозок, чем все они вместе взятые».

Рулят не приложения

По прикидкам экспертов, в Москве доля заказа такси через приложения достигает 65-70% (с учетом мелких игроков), в Питере — не более 30%, в городах-миллионниках — не более 8%, а в глубинке — не больше 3%. Дело в том, что в регионах у населения гораздо меньше смартфонов, чем кажется из Москвы.

Кроме того, в регионах плохо с навигацией: мобильный интернет хромает в населенных пунктах с населением менее 200 тысяч. Это сильно затрудняет работу приложений — водитель просто не может найти пассажира. Таксисты в маленьких городках работают по старинке, с рациями. А «Максим», «Рутакси» и «Сатурн» процветают благодаря хорошо развитой диспетчеризации и интеграции с телефонией.

Для создания полноценного онлайн-сервиса в регионах нужно основательно вложиться в локальную картографию, чтобы уточнить карты сельской местности и улучшить навигационные возможности, считает член правления Ассоциации диспетчерских служб такси Оксана Серебрякова. Сейчас службы такси из глубинки опираются на местных водителей, которые хорошо ориентируются в родных краях. По словам руководителя Cat Taxi Геннадия Котова, онлайн не приходит в глубинку не из-за картографии, а потому что местные такси не торопятся делать приложения, пока не придет сильный конкурент (сетевик).

Портреты игроков

А теперь самое время немного рассказать о лидерах рынка онлайн-такси. Если вы считаете, что мы кого-то незаслуженно забыли — дополняйте список в комментариях.

Всероссийские лидеры

«Везет»

Rutaxi — мобильное приложение и система заказа такси служб «Везет» и «Лидер». Эта федеральная сеть диспетчерских работает в 90 городах России и 3 городах Казахстана (Алматы, Астана, Караганда). По прикидкам экспертов, на «Рутакси» приходится около 1,6 млн перевозок в сутки — это крупнейший игрок российского рынка. Сеть сотрудничает как частными таксистами, так и с таксопарками, избавляя их от необходимости содержать собственных диспетчеров. Приложение для заказа такси со смартфона «Рутакси», по их словам, запустили в 2011 году. Процент комиссии и количество машин «Рутакси» не афиширует.

В каждом городе у «Лидера» зарегистрированы отдельные юрлица, их вид деятельности сформулирован как «обработка данных». По данным ЕГРЮЛ, учредителем практически всех подразделений сети (в том числе ООО «Лидер» и ООО «Везет») значится уфимский предприниматель Виталий Безруков (кое-где вместе с партнерами). Судя по всему, именно он основал службу такси «Лидер» в 2003 году. В поле зрения медиа Безруков еще не появлялся. В 2012 году он участвовал во II Всероссийском съезде таксистов. Его фотографию можно увидеть на сайте уфимского авиаклуба:

«Сатурн»

Предприниматель Евгений Львов запустил службу такси «Сатурн» в городе Тимашевске (Краснодарский край) в 1998 году. Сегодня компания выросла в федеральную сеть такси, которая работает в 43 городах страны. Собеседники Rusbase подсчитали, что в сутки она совершает около 1,4 млн перевозок. Как и у конкурентов, у «Сатурна» в каждом городе зарегистрировано юрлицо, практически всеми владеет сам Евгений Львов. В 2012 году сеть запустила мобильное приложение TapTaxi для заказа машины без участия диспетчера.

В 2015 году Евгений Львов вместе с партнерами запустил в США приложение для вызова такси Fasten, которое будет конкурировать с самим Uber. В сентябре проект был запущен в Бостоне, а в этом году появится и в России. Знающие люди говорят, что у основателей проекта очень большие планы, которые заметно повлияют на рынок такси.

Евгений Львов

«Максим»

История компании началась в 2003 году с небольшой службы такси в городе Шадринске (Курганская область). Сервис запустил предприниматель Максим Белоногов.

Максим Белоногов

Сейчас компания работает в 114 городах России и еще 11 городах Украины (Мариуполь, Харьков), Казахстана (Актобе, Астана, Петропавловск, Уральск), Грузии (Батуми, Тбилиси, Кутаиси, Рустави) и Болгарии (София). В сутки ООО «Инфосервис» (юрлицо «Максим») совершает около миллиона перевозок. Судя по данным ЕГРЮЛ, в каждом городе у «Максима» зарегистрировано юридическое лицо. Учредителями региональных подразделений выступают Максим Белоногов и Олег Шлепанов.

«Максим» работает с частными водителями, с которых берет комиссию 10%. Они работают с фирменным приложением и диспетчерской службой (по телефону поступает 90% заказов). Средний чек поездки в сети составляет 100 рублей. За день компания зарабатывает 10 млн рублей, подсчитал в апреле «Секрет фирмы». В 2011 году из компании выделилось дополнительное направление — сервис по диспетчерскому обслуживанию таксомоторных компаний Taxsee.

«Максим» — лидер по количеству городов, но во многих из них он присутствует лишь номинально, уточняет критически настроенный источник Rusbase.

Столичные лидеры

«Яндекс.Такси»

Такси-сервис от «Яндекса» вышел на рынок в 2011 году. Это была инициатива сына основателя корпорации Льва Воложа. Сервис работает только с таксопарками — сейчас у «Яндекс.Такси» 450 партнеров, которые объединяют 30 тысяч машин. В апреле 2015 года они обрабатывали 60 тысяч заказов в сутки. Нынешние оценки варьируются от 100 до 200 тысяч поездок в сутки. Сегодня сервис доступен в 14 городах — в Москве, Санкт-Петербурге, Екатеринбурге, Краснодаре, Сочи, Владикавказе, Новосибирске, Омске, Перми, Самаре, Туле и Воронеже. С 2016 года «Яндекс.Такси» является отдельной компанией в составе холдинга. Генеральным директором Яндекс.Такси стал Тигран Худавердян, который руководит сервисом с 2014 года, а до этого руководил направлением мобильных продуктов «Яндекса».

Тигран Худавердян

Расплатиться за поездку можно наличными или банковской картой. Комиссия для таксопарков составляет 11% + НДС, средний чек поездки в Москве — 533 рубля. Также агрегатор предлагает рынку профессиональный программный комплекс для служб такси «Яндекс.Таксометр», в который входит программа для таксопарков и мобильное приложение для водителей. Как указано на сайте продукта, к нему подключены 1000 компаний и 200 тысяч авто по всей стране. В январе 2015 года «Яндекс» купил сервис «Рос.Такси», который позволяет таксопаркам принимать заказы, координировать работу водителей и вести отчетность.

Конкуренты агрегатора обвиняют «Яндекс.Такси» в том, что он хитростью лишил своих партнеров самостоятельности и сделал их своими «карманными» автопарками. По некоторым оценкам, сервис занял уже более половины московского рынка.

Gett

Израильский предприниматель Шахар Вайсер пришел в Россию со своим сервисом GetTaxi в 2012 году. Сейчас такси Gett (обновленное название) можно заказать в 10 городах России — Москве, Санкт-Петербурге, Новосибирске, Нижнем Новгороде, Сочи, Екатеринбурге, Красноярске, Самаре, Ростове-на-Дону и Краснодаре. По Москве средний чек составляет 400–500 рублей, комиссия Gett равна 15%. Это больше, чем у «Яндекса», но и функционал у Gett шире — помимо агрегации и поддержки пользователей, компания занимается наймом и подготовкой таксистов.

Сервис работает с таксопарками и частными водителями, у которых есть лицензия на пассажирские перевозки. Всего в системе Gett доступно около 20 тысяч машин. Российское подразделение компании возглавляет Виталий Крылов.

Шахар Вайсер

Uber

Знаменитый американский стартап занялся российским рынком в конце 2013 года. Он работает с частными водителями, на машинах которых отсутствуют опознавательные знаки такси. Для подключения к системе Uber необходима лицензия. Данные о числе водителей и взимаемой с них комиссии Uber принципиально не раскрывает.

Сервис запущен в 7 городах — в Москве, Санкт-Петербурге, Екатеринбурге, Казани, Новосибирске, Ростове-на-Дону и Сочи. Российским офисом скандального единорога руководит Дмитрий Измайлов. «Нас интересуют все города с населением больше 100 тысяч человек», — рассказывал он в интервью Rusbase.

По расчетам общественного движения «Форум Такси», Uber обрабатывает 10–15% заказов такси в Москве. Другие эксперты с этой цифрой не согласны. По их словам, Uber и не борется за отечественный рынок: Россия для них — это «роуминг» для международных клиентов.

Дмитрий Измайлов

«Ситимобил»

ООО «Сити-Мобил» — один из крупнейших столичных перевозчиков, который работает с частными водителями. Предприниматель Арам Аракелян вместе с партнерами создал компанию в 2007 году. Служба «Ситимобил» одной из первых внедрила софт для автоматизированного распределения заказов между ближайшими машинами, сократив время ожидания до 10 минут. Сейчас с ней работает более 20 тысяч таксистов, которые платят сервису 15% комиссии. «Ситимобил» — партнер «Яндекс.Такси», поэтому водители сервиса принимают заказы от обеих систем. В 2014 году «Ситимобил» доставалось 10% заказов Москвы. Также сервис работает в Краснодаре, Ростове-на-Дону и Казани, а в дальнейшем планирует покорить страны СНГ.

«Российская биржа такси»

В 2008 году партнеры Виталий Махинов и Владимир Чирков запустили первый в России b2b-агрегатор заказов такси для таксопарков и диспетчерских служб — Российскую биржу такси (РБТ). История началась с 15 партнеров, которым предлагалось меняться «неудобными» заказами между собой. На данный момент к системе РБТ подключено более тысячи таксомоторных парков и диспетчерских служб, а также более 50 тысяч водителей. Каждый день через РБТ проходит более 10 тысяч заказов в день. Гендиректор РБТ — Руслан Калинов.

Что будет дальше?

Куда едет российский рынок такси? Опрошенные нами участники рынка сходятся на том, что на смену жесткой конкуренции приходит кооперация на почве инноваций. Причем в основе этих изменений лежит снижение издержек. Новые игроки приносят в отрасль свежие идеи и перетягивают пассажиров не у других такси, а у общественного транспорта (помогая его разгрузить). Они пересаживают на такси тех, кому оно раньше было не по карману.

Аутсорсинг и разделение ролей оптимизируют расходы компаний. Таксопарки будут отвечать за автомобили и водителей, гибкие технологические компании — за маркетинг, продажи и логистику. В регионах это будет реализовано тогда, когда там будет достаточно смартфонов. В такси приходят технологии и идеи из смежных рынков: грузоперевозок, навигации и мониторинга дорожного движения. Технологическое сотрудничество поможет преодолеть кризис отрасли такси, подчеркивают эксперты.

Нашли опечатку? Выделите текст и нажмите Ctrl + Enter

Популярное

Налог на прибыль организаций

Материалы по теме

-

Пройти курс «Личный опыт: как открыть магазин одежды»

- 1 Pango приобретает Gett за $175 млн Обе компании продолжат работать как независимые организации 11 мая 20:14

- 2 Такси-сервис Gett ликвидировал российское юрлицо Запись об этом в системе появилась 7 февраля 09 февраля 18:12

- 3 Число корпоративных клиентов пришедшего на замену Gett агрегатора такси Bibi достигло 400 Запущенный в июне сервис поделился первыми результатами работы 19 августа 04:00

- 4 Экс-глава Gett в России возглавит новый агрегатор такси Bibi для бизнеса Bibi сфокусируется на B2B-сегменте и планирует занять долю Gett 09 августа 16:02