Один из наших основных конкурентов — тетрадка: интервью с сооснователем «МоегоСклада»

Российский рынок облачных сервисов ежегодно растет с учетом трендов на оптимизацию процессов и децентрализацию. У его истоков в 1990-е стоял Аскар Рахимбердиев — основатель первого отечественного SaaS «МойСклад». В интервью предприниматель рассказал о старте и развитии компании, как она прошла через кризисы и масштабировалась в других странах.

Содержание:

- Как в России появились первые «облака»

- Как на рост компании повлияли цифровизация и пандемия

- Про новые рынки: Узбекистан, США, Индия и Казахстан

- Российский рынок SaaS-решений: обзор

- Про технологические тренды на рынке SaaS

- Про планы на будущее

- Блиц: как живет CEO старейшей в России облачной компании

- Рейтинг SaaS 2023

Справка о компании

«МойСклад» — первый в России облачный сервис по автоматизации управления торговлей и производством для малого и среднего бизнеса. Количество постоянно работающих компаний — 42 тыс. в апреле 2024 года, количество партнеров — 800.

В 2023 году «МойСклад» увеличил оборот на 43%, выручка по итогам года составила 1,36 млрд рублей, а прибыль — 285 млн рублей. Штат компании вырос на 20% и составил более 300 сотрудников. Есть офисы в Москве, Нижнем Новгороде, Алматы, Мумбаи, Ташкенте.

Аскар Рахимбердиев, сооснователь компании «МойСклад»

Как в России появились первые «облака»

Аскар Рахимбердиев называет себя «совершенно типичным айтишником»: «В девяностые годы я учился в авиационном институте. Мне это, разумеется, не помогло. Был кризис, образование переживало не лучшие времена. После университета я работал на западную компанию в аутсорсной разработке и думал, что перееду в Штаты. Но к началу двухтысячных в России всё стало выглядеть оптимистично, и я остался».

Возникало желание открыть свою компанию. Олег Алексеев — тогдашний коллега Аскара, будущий партнер и совладелец «МоегоСклада», предложил: «Вот у буржуев появилась прикольная вещь — SaaS называется (Software as a Service — ПО, работающее через интернет. — RB.RU). Давай сделаем что-то подобное для отечественного бизнеса». Уже тогда было понятно, что популярная на Западе облачная модель работы с софтом скоро станет широко использоваться и в России.

Партнерам хотелось создать массовой продукт: либо что-то для айтишников, либо многопользовательский сервис наподобие Google. «У нас получилось второе: сейчас мы Google в B2B-сегменте».

Тогда на «безоблачном» рынке было три основных варианта управления делами.

«Первый — бесплатный или недорогой софт. В 90-х в России были дешевые программисты. Все писали что-то свое. Какие-то решения даже выросли в коробочный софт, но сейчас они уже почти все вымерли — программисты дорогие, а поддерживать софт затратно. Второй способ — желтые коробки 1С, которые и сегодня никуда не делись, успешно мигрировав в облако. Третий вариант — старый-добрый Excel — тоже с нами. Мы же предложили малому и среднему бизнесу автоматизацию процессов в облаке», — рассказывает Аскар.

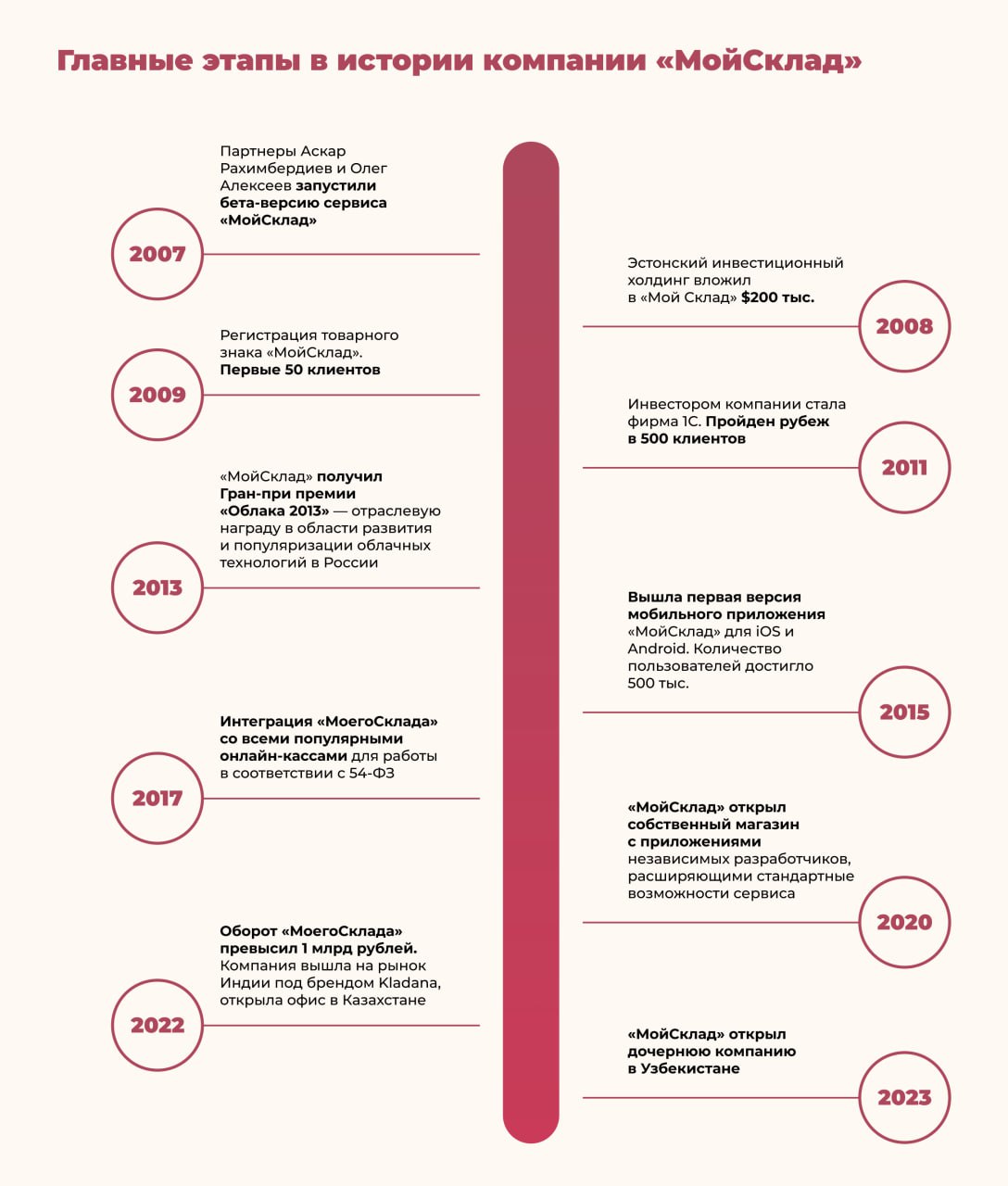

Бета-версию «МоегоСклада» партнеры запустили в 2007 году. Над наименованием новоиспеченной компании думали долго. Название Аскар считает неудачным: «“МойСклад” — далеко не только про склад. А ассоциации у клиентов были такие, будто мы сдаем в аренду складские площади. Мы планировали придумать что-нибудь получше. Но бренд начал развиваться и стал известным. Поэтому решили, что в России и русскоязычных странах будем жить под этим именем. А для новых рынков придумали Kladana — благозвучное, ничего не значащее и не вызывающее лишних ассоциаций».

«Такая универсальная человеческая ценность как тетрадка — тоже хороший способ управления процессами, правда, работает она на очень ограниченном периоде жизни бизнеса. “МойСклад” сложнее, чем тетрадка или Excel, потому что требует дисциплины. Зато если выбрать нас один раз, продукта хватит уже лет на 10. Возможность не метаться между разными сервисами при росте или изменении бизнеса — очень большая ценность. Это именно то, что мы даем пользователям», — говорит предприниматель.

В 2008 году в «МойСклад» вложил $200 000 эстонский фонд Ambient Sound Investments в обмен на 30% в молодой компании. Деньги пошли на доработку продукта. Однако к 2009 году вложения инвесторов закончились, с новыми клиентами было сложно.

Бизнес переживал последствия финансового кризиса 2008-го, который сильно ударил по розничной торговле. Но в начале 2010-го к команде присоединился третий партнер — Дмитрий Кабатов. Он разбирался в маркетинге и взял на себя бизнесовую часть. Дела стали налаживаться. За год «МойСклад» вышел на окупаемость, заполучил 200 клиентов. А в 2011 году произошел новый раунд инвестирования, когда долю Ambient Sound Investments выкупила компания 1С.

Тем не менее 2011–2012 годы запомнились Аскару как самый сложный период в истории компании. «Мы выросли по числу клиентов в 10 раз. Было сложно одновременно быстро расти и сохранять уровень сервиса. Тогда у нас явно получился перекос в сторону скорости роста за счет всего остального». Однако постепенно команде удалось отдалить процессы, внедрив софт для службы поддержки и службы продаж. Автоматизировав собственные бизнес-процессы, мы нашли баланс между ростом и качеством.

Как на рост компании повлияли цифровизация и пандемия

К 2017 году облачный софт уже перестал пугать отечественный бизнес. Все больше малых предпринимателей переводили процессы в облака. Конечно, не без поддержки государства. «Здесь можно вспомнить 54-ФЗ, по которому предусмотрена отправка данных в ФНС, то есть каждый магазин обязан работать онлайн, а также ЭДО, ЕГАИС и маркировку. Все это заставило предпринимателей использовать автоматизированный учет».

Сегодня в «МоемСкладе» работают более 30 тысяч розничных магазинов, около 10 тысяч компаний онлайн-торговли. В месяц подключается порядка 2000 новых клиентов. Они покупают подписку на сервис — на месяц, квартал или год, при желании подключая дополнительные опции. Средний чек составляет около 40 тыс. рублей в год.

«Клиенты «МоегоСклада» — бизнесы, которые развиваются, но сталкиваются с различными проблемами роста. Например, “на управление своим бизнесом я трачу 18 часов в день — как я могу масштабироваться и при этом не умереть?”», — объясняет Аскар. Мы умеем решать боль, когда в процессах бардак и никто не знает, что происходит.

Любимого сегмента у компании нет, ведь они довольно часто пересекаются: сначала люди одежду возили, потом сделали свою торговую марку, далее стали продавать на Wildberries. И это довольно типичный портрет клиента, по словам Аскара.

Росту «МоегоСклада» способствовал бум маркетплейсов и пандемия — в 2020 году количество клиентов сервиса выросло на 30%.

Усиление малого и среднего бизнеса в связи с уходом крупных международных компаний также укрепило позиции «МоегоСклада». Место мировых сетей розничной торговли заняли сотни небольших магазинов, оперативно приспособившихся к параллельному импорту. В результате рост «МоегоСклада» в 2023 году в России составил 34%. В 2024-м компания также ожидает рост: «43%, как было в 2023-м, вряд ли повторим, но 35% наверняка будет», — говорит Аскар Рахимбердиев.

Про новые рынки: Узбекистан, США, Индия и Казахстан

За свою длинную историю «МойСклад» выходил и на Запад, и на Восток. «Первое наше направление — русскоговорящие страны Центральной Азии. Очень интересный макрорегион, который быстро растёт экономически и демографически. Возьмем Узбекистан. Оказалось, что там у нас были клиенты, количество которых только росло. А мы ничего не делали. Предположили, что если начнем для Узбекистана что-нибудь делать, то и расти будем ещё быстрее.

Более того, в стране российские ИТ-продукты воспринимаются позитивно, конкуренция низкая, цифровизация только начинается. В Узбекистане российский ИТ-сервис — знак качества. Там не нужно маскироваться под местный продукт и можно гордо говорить, что “МойСклад” в своей нише — сервис номер один в России.

Вообще, в Узбекистане есть ощущение машины времени. Будто оказался в Москве 2012-го года. Мы уже знаем, что тогда происходило, что можно делать и как продвигаться. Правда, если в России, особенно в Москве, после пандемии взаимодействие во многом перешло в онлайн, то в Узбекистане всё ещё есть понятие офиса. Офлайн-общения там больше».

Второе направление, которое штурмует «МойСклад», — англоязычные страны, в которых сервис развивается под брендом Kladana. «Там всё сложнее, потому что надо начинать с нуля. Марка абсолютно неизвестна. Но есть вера в продукт, потому что на фоне местных конкурентов мы выглядим очень достойно», — продолжает предприниматель.

В 2019-2020 годах «МойСклад» пробовал выйти на рынок США: «Там, с одной стороны, все сложно, с другой — просто. Хорошо, что американские клиенты знают, чего хотят. В культуре принято ценить своё и чужое время. В этом плане бизнес-культура России похожа на американскую. С другой стороны, высокая конкуренция и клиенты получаются очень дорогими. Мы поняли: развиваться в США для нас дорого и сложно, нужно выделять команду, тогда были не готовы к такому развитию событий. Но у нас остался софт на английском языке. И мы стали анализировать разные страны в отношении перспектив облачного решения и стоимости лида».

Привлекательной страной оказалась Индия. Инвестиции в открытие составили $500 тыс.

«В Индии ощущение ценности времени гораздо ниже. Там дешёвые лиды, но сложнее и дольше продавать. Там очень любознательные люди. Им нравится изучать различные продукты, ходить на демонстрации возможностей, сравнивать. Но процесс продажи очень растянут. Сказать, что в Индии бизнес полетел и летит, пока нельзя — у нас подключается по 5-6 новых клиентов в месяц, это мало.

Также есть ощущение, что офлайн-формат до сих пор важнее. Честно говоря, не хотелось бы на него переходить, потому что наше преимущество — это онлайновость. Индия — огромная страна. Хочется заставить там работать модель онлайн-продаж».

В Индии у «МоегоСклада» собственный офис и местные продавцы. Выяснилось, что без знания хинди продвигать продукт в разы сложнее.

«Также для Индии важно, чтобы было локальное юрлицо и местные формы оплаты. Это фактор доверия. Потому что, когда ты никто, нужны доказательства, что с тобой можно работать. Что у вашего продукта надежный сервис, особенно если вы собираетесь хранить в нем свои чувствительные данные.

В России до того, как бренд стал известным, нам в этом очень помогал PR. И если на отечественном рынке мы давно забыли, что облака тоже нужно продавать, объясняя их преимущества, в Индии это ещё актуально. Если проводить аналогию, то по уровню готовности к облакам там примерно Россия 2010 года, — делится Аскар. — Еще индийцы очень любят учиться: собирание дипломов, сертификатов — этакий национальный спорт.

Поэтому обучение — очень перспективная история. Пока мы в основном делаем обучающие видео по продукту. Но не исключено, что начнем производить и полноценные образовательные курсы, например, по основам складского учета. Заниматься образованием в Индии очень актуально».

На вопрос, почему бизнес в Индии не взлетел сразу, Аскар отвечает, что была надежда на более активную цифровизацию: «В России этот процесс очень сильно драйвит государство, есть различные госинициативы: онлайн-кассы, маркировки. Здесь всегда происходит что-то новое, и мы постоянно обновляем продукт. В Индии на подобной волне государственных реформ и цифровизации быстро зайти не удалось. Но постепенно процесс идет. Вероятность того, что международная версия не полетит, стремится к нулю, потому что продукт достойный — и рано или поздно его мэтч с рынком сложится».

«Что стоит знать тем, кто хочет выйти на рынок Центральной Азии? Что Казахстан более зрелый. Страна богатая, там есть свои IT-продукты, свои стартапы, приличная конкуренция. В долларах ВВП на душу населения примерно совпадает с российским. В плане запуска своего IT-продукта в Казахстане, мне кажется, поезд уже ушел.

Более перспективным представляется Узбекистан. Это относительно бедная страна, но экономика растет, а также очень быстро растет население — скоро будет 40 миллионов. Трансформируется потребительское поведение: есть традиционный рынок, где можно купить что угодно, но молодое поколение не хочет ходить на рынки. Оно хочет покупать в красивых, современных магазинах, закупаться на маркетплейсах. Там все очень быстро меняется. Казалось бы, что ещё нужно для успеха?», — рассуждает предприниматель.

В Казахстане компания также является резидентом Astana Hub. «Это дает нам льготы, примерно соответствующие льготам для ИТ-компаний и резидентов Сколково в России. Для технологических компаний, полноценно ведущих разработку в Казахстане, резиденство в Astana Hub — очень полезная возможность. Предоставляется льгота по корпоративному налогу. Члены хаба, которые на территории РК распространяют свою интеллектуальную собственность, не платят НДС».

Аскар напоминает, что при выходе за рубеж также стоит учитывать и специфику найма:

- В той же Индии надо очень настороженно относиться к сертификатам и дипломам. Кандидат может указать, что работал в Google, а по факту не продержался там и месяца. Или указывает наличие бизнес-образования, а это двухчасовой курс в интернете.

- В Казахстане и Узбекистане ниже темп работы, чем в России, очень важен work-life balance.

Российский рынок SaaS-решений: обзор

«В студенчестве я работал в журнале “Эксперт” над регулярным рейтингом крупнейших компаний России. Видимо, это оставило долговременную профдеформацию, и теперь у меня есть любительский проект — самодельный рейтинг российских SaaS.

По нему видно, что облачные решения захватывают новые ниши. Если смотреть только на малый бизнес, по моей оценке, около 50% предпринимателей используют хотя бы одно SaaS-решение», — делится Аскар.

Средний рост российских SaaS, по оценкам сооснователя «МоегоСклада», в этом году составил от 30 до 40%. Есть направления, которые растут еще быстрее, например, сервисы для торговли на маркетплейсах или решения для коммуникации в мессенджерах. При этом отечественные SaaS прибыльные и растут быстрее западных. Западные SaaS развиваются за счет того, что они проинвестированные, деньги теряют, а российские — зарабатывают. «У нас хороший, здоровый бизнес, который не проедает средства инвесторов», — резюмирует Аскар.

По теме: Сервисы для торговли на маркетплейсах на карте RB.RU

Про технологические тренды на рынке SaaS

Больших технологических трендов давным-давно не было. Начало двухтысячных — появился интернет и соответствующий софт. Второй глобальный тренд, отразившийся на нас, — появление смартфонов.

Искусственный интеллект пока больше про хайп. Более-менее осмысленное его применение сегодня — генерация описаний для карточек товаров на маркетплейсах. Полезно, но на прорывную технологию не тянет. Понятно, что у искусственного интеллекта огромный потенциал. Наверное, пока мы просто не научились его использовать.

В прошлом году вместе с ФРИИ мы провели конкурс среди стартапов в области автоматизации торговли и производства. Мы отбирали полезные продукты для магазина приложений на нашем сервисе. Там как раз был генератор текстов на базе нейросетей. Думаю, мы будем продолжать поддерживать стартапы. Если бы я выходил на рынок сейчас, то, скорее всего, пытался бы придумать что-то на основе искусственного интеллекта для малого бизнеса.

Про планы на будущее

«Мой Склад» был первым в России интернет-сервисом управления торговлей и складом в облаке. На вопрос, что изменилось с тех пор, Аскар отвечает: «В своем сегменте мы по-прежнему первые. В 2010-х годах появилось много облачных конкурентов, но мы их кратно обгоняем. Изменилось в первую очередь то, что сейчас бизнес воспринимает облако как что-то очевидное. SaaS стали стандартом».

Несмотря на то, что сегодня немало игроков предлагают облачные решения для автоматизации бизнеса, основными конкурентами «Моего Склада», по мнению Аскара, по-прежнему являются тетрадка, Excel или 1С.

«План по РФ на 2024 год довольно скучный, — говорит CEO компании. — Мы стабильно растем — порядка 30-40% в год, и мы просто продолжим это делать. Запускать принципиально новые продукты не планируем, но много чего хотим сделать с существующими. Также продолжим развиваться в Центральной Азии. В Узбекистане получается расти в два раза за год — хочется еще быстрее. Над англоязычной Kladana тоже будем работать».

Блиц: как живет CEO старейшей в России облачной компании

Сегодня Аскар в основном занимается финансовым планированием, маркетингом и много работает с продуктами, синхронизируя работу руководителей направлений с общей стратегией.

- Про work-life баланс. Можно подумать, что бизнес-успехи, достигнутые компанией, требуют круглосуточного присутствия на работе. Однако у Аскара вполне обычный режим. Типичный рабочий день начинается в 10 утра по Москве, заканчивается примерно в 20 часов. «Терпеть не могу рано вставать», — говорит предприниматель. Чтобы отдохнуть от работы, бизнесмен может выйти на пробежку под музыку. Любимая дистанция Аскара — 5-6 километров.

- Про совет себе из прошлого. Порекомендовал бы «меньше ходить на прикольные мероприятия для стартаперов и больше заниматься скучными вещами типа настройки контекстной рекламы и создания лендингов».

- Что узнал о себе за годы существования «МоегоСклада». «Что я люблю малый бизнес. Он прикольный и полезный. Мы это поняли сначала в России, а потом и в других странах, в которых начали работать. На протяжении всей истории существования компании перед нами стоит очень приятная и осмысленная цель — помогать малому бизнесу. А малый бизнес помогает жить обычным людям», — делится Аскар.

Рейтинг SaaS 2023

Рейтинг основан на данных по годовой выручке из финансовой отчетности за 2023 год и некоторых инсайдерских данных. В это году я поднял планку минимальной годовой выручки на российском рынке до 150 млн.

За 2023 год участники рейтинга в среднем выросли на 48% (это намного выше среднего роста во всем мире, он ниже 20%). Средняя рентабельность — 21% (это совсем нетипично, в мире в среднем SaaS-ы убыточны).

На что обратить внимание в этом году:

- По скорости роста в топе по-прежнему сервисы аналитики на маркетплейсах и автоматизации маркетинга, хорошо растут коммуникации в мессенджерах.

- Я включил в рейтинг несколько компаний коллтрекинга, как правило, они выделяют выручку от телефонии на отдельное юрлицо. Надеюсь, это не откроет ящик Пандоры.

- 11 участников пробили выручку в 1 млрд, в прошлом году таких было всего 5.

- Последние несколько лет шла серьезная борьба за первое место, в этом году на него снова вышел «1С-Битрикс».

Приз жюри за быстрый рост: группа компаний Smartway, которые выросли в 2,7 раза с высокой базы.

Дебютант года: сервис Kaiten, который стартовал на 37 месте. UPD: теперь «Маяк», старт на 24 месте.

| Сервис | Выручка 2023 | Выручка 2022 | Рост выручки % | Прибыль 2023 | Рентабельность % | Что это такое? |

| «1С-Битрикс» | 4 019 млн | 2 700 млн | 49% | 1 228 млн | 31% | CRM и совместная работа |

| Travelline | 3 833 млн | 2 853 млн | 34% | 1 586 млн | 41% | Управление отелем |

| iiko | 2 558 млн | 1 685 млн | 52% | 161 млн | 5% | Автоматизация общепита |

| ГК Smartway | 2 400 млн | 895 млн | 168% | 797 млн | 33% | Организация командировок |

| Mindbox | 2 078 млн | 1 385 млн | 50% | 2 млн | 0% | Платформа маркетинга |

| Flocktory | 1 946 млн | 937 млн | 108% | 393 млн | 20% | Платформа маркетинга |

| MpStats | 1 532 млн | 744 млн | 106% | 684 млн | 45% | Аналитика и продажи на маркетплейсах |

| amoCRM | 1 448 млн | 1 046 млн | 38% | 767 млн | 53% | CRM |

| «МойСклад» | 1 321 млн | 983 млн | 34% | 285 млн | 22% | Автоматизация торговли |

| YClients | 1 154 млн | 823 млн | 40% | 99 млн | 9% | Онлайн-запись |

| Calltouch | 1 096 млн | 833 млн | 32% | 214 млн | 20% | Платформа маркетинга |

| Wazzup | 959 млн | 467 млн | 105% | 352 млн | 37% | Коммуникации в мессенджерах |

| Roistat | 923 млн | 763 млн | 21% | 159 млн | 17% | Платформа маркетинга |

| Webinar | 865 млн | 684 млн | 27% | -486 млн | -56% | Вебинары и совместная работа |

| Brand Analytics | 809 млн | 685 млн | 18% | 375 млн | 46% | Мониторинг соцсетей и СМИ |

| CoMagic | 767 млн | 600 млн | 28% | 273 млн | 36% | Платформа маркетинга |

| «Мое дело» | 767 млн | 708 млн | 8% | 0 млн | 0% | Автоматизация бухгалтерии |

| Docrobot | 761 млн | 790 млн | -4% | -49 млн | -6% | Автоматизация документооборота |

| Unisender | 711 млн | 198 млн | 260% | 243 млн | 34% | Маркетинговые коммуникации |

| DocsInBox | 683 млн | 399 млн | 71% | 285 млн | 42% | Автоматизация документооборота |

| Eggheads | 683 млн | 358 млн | 91% | 98 млн | 14% | Аналитика и продажи на маркетплейсах |

| HR-Link | 640 млн | 351 млн | 82% | 42 млн | 7% | Автоматизация документооборота |

| «Хантфлоу» | 618 млн | 423 млн | 46% | 106 млн | 17% | Автоматизация рекрутмента |

| «Маяк» | 552 млн | - | - | 91 млн | 17% | Аналитика и продажи на маркетплейсах |

| MarketGURU | 533 млн | 159 млн | 235% | 48 млн | 9% | Аналитика и продажи на маркетплейсах |

| Retail Rocket | 498 млн | 422 млн | 18% | -140 млн | -28% | Платформа маркетинга |

| RetailCRM | 413 млн | 378 млн | 9% | 8 млн | 2% | CRM и совместная работа |

| Pyrus | 405 млн | 262 млн | 55% | 166 млн | 41% | Автоматизация бизнес-процессов |

| Sendsay | 365 млн | 303 млн | 20% | 103 млн | 28% | Маркетинговые коммуникации |

| Bnovo | 358 млн | 208 млн | 72% | 211 млн | 59% | Управление отелем |

| Ecwid | 331 млн | 515 млн | -36% | 4 млн | 1% | Конструктор сайтов |

| Умная Логистика | 330 млн | 215 млн | 54% | 143 млн | 43% | Управление логистикой |

| InSales | 328 млн | 310 млн | 6% | -307 млн | -93% | Конструктор сайтов |

| Tilda | 313 млн | 222 млн | 41% | 85 млн | 27% | Конструктор сайтов |

| RocketData | 305 млн | 187 млн | 63% | 4 млн | 1% | Управление репутацией |

| ITSM 365 | 255 млн | 215 млн | 19% | 46 млн | 18% | Автоматизация поддержки |

| TextBack | 251 млн | 117 млн | 115% | 42 млн | 17% | Коммуникации в мессенджерах |

| Sipuni | 242 млн | 186 млн | 30% | 64 млн | 27% | Корпоративная телефония |

| CYNTEKA | 234 млн | 172 млн | 36% | 2 млн | 1% | Автоматизация строительства |

| Kaiten | 232 млн | 99 млн | 135% | 143 млн | 62% | Управление проектами |

| «Бизнес.ру» | 231 млн | 230 млн | 1% | 18 млн | 8% | Автоматизация торговли |

| Profitbase | 220 млн | 170 млн | 29% | 1 млн | 1% | Автоматизация строительства |

| «Мегаплан» | 201 млн | 236 млн, | -15% | 1 млн | 1% | CRM и совместная работа |

| Macro | 198 млн | 109 млн | 82% | 7 млн | 4% | Автоматизация строительства |

| АТОЛ Sigma | 196 млн | 158 млн | 24% | 41 млн | 21% | Автоматизация торговли |

| «Звук Бизнес» | 194 млн | 179 млн | 9% | -58 млн | -30% | Аудиоконтент для бизнеса |

| Chat2Desk | 182 млн | 146 млн | 25% | 9 млн | 5% | Коммуникации в мессенджерах |

| Callibri | 179 млн | 136 млн | 31% | 15 млн | 8% | Платформа маркетинга |

| Dvizh | 178 млн | 104 млн | 70% | 26 млн | 15% | Автоматизация строительства |

| «Юздеск» | 177 млн | 102 млн | 74% | -8 млн | -5% | Автоматизация поддержки |

| DATAFORCE | 177 млн | 141 млн | 26% | 5 млн | 3% | Платформа маркетинга |

| QuickResto | 176 млн | 196 млн | -10% | -36 млн | -21% | Автоматизация общепита |

| PlanFact | 169 млн | 118 млн | 44% | 28 млн | 16% | Финансовый учет |

| Entera | 169 млн | 108 млн | 56% | 1 млн | 1% | Распознавание документов |

| Okdesk | 168 млн | 131 млн | 28% | 73 млн | 43% | Автоматизация поддержки |

| «Поинтер» | 166 млн | 106 млн | 57% | 40 млн | 24% | Управление репутацией |

| Topseller | 163 млн | 109 млн | 49% | 6 млн | 4% | Аналитика и продажи на маркетплейсах |

| DaData | 162 млн | 120 млн | 35% | 113 млн | 70% | Проверка и заполнение данных |

| Webim | 159 млн | 135 млн | 18% | 17 млн | 10% | Онлайн-чаты |

| Sensei | 156 млн | 90 млн | 66% | 63 млн | 40% | Автоматизация бизнес-процессов |

| «Пачка» | 155 млн | 147 млн | 6% | 68 млн | 44% | Корпоративный мессенджер |

| Всего | 41 990 млн | 28 067 млн | 50% | 8 756 млн | 21% |

Дисклеймер от Аскара: это не профессиональное исследование рынка, а мой любительский проект. Несмотря на это, я думаю, что этот рейтинг — наиболее объективная оценка рынка из всего, что есть в открытом доступе.

В определении того, что можно считать SaaS, я по-прежнему ориентируюсь на стандарт NIST. Это не идеально, но лучше, чем ничего: On-demand self-service, Broad network access, Resource pooling, Rapid elasticity, Measured service.

Я не считаю услуги связи и торговые площадки SaaS-ом.

В рейтинг традиционно не вошли компании, у которых не отделена выручка от лицензий на коробочные версии (например, 1С или «Контур»), продажи оборудования или других направлений бизнеса.

Фото на обложке и в тексте: RB.RU

Инфографика: RB.RU

Нашли опечатку? Выделите текст и нажмите Ctrl + Enter

Популярное

Налог на прибыль организаций

Материалы по теме

-

Пройти курс «Наличка: как использовать, чтобы не нарушить 115-ФЗ»

- 1 Аналитики зафиксировали рост числа производственных компаний МСБ и их оборотов в 2023 году В топе товаров для производства — одежда, еда и напитки, мебель 07 марта 13:50

- 2 Облачный сервис «МойСклад» вышел на рынок Узбекистана В октябре сервис зарегистрировал дочернюю компанию и открыл офис в стране 10 ноября 14:54

- 3 ФРИИ и «МойСклад» ищут B2B-стартапы в области автоматизации торговли и производства Победители предложат свое решение более 40 тысячам компаний — клиентам «МоегоСклада» 16 июня 11:14

- 4 Почти 50% российских продавцов на маркетплейсах обзавелись собственными брендами Еще 19% планируют создавать ее в ближайшее время 19 октября 14:05