Baring заходит в TravelTech, Phystech Ventures — в альтфуд, а Nexters на Nasdaq: российский венчур в июле

Этот июль запомнится не только аномальной жарой — участникам рынка было что обсудить помимо погоды.

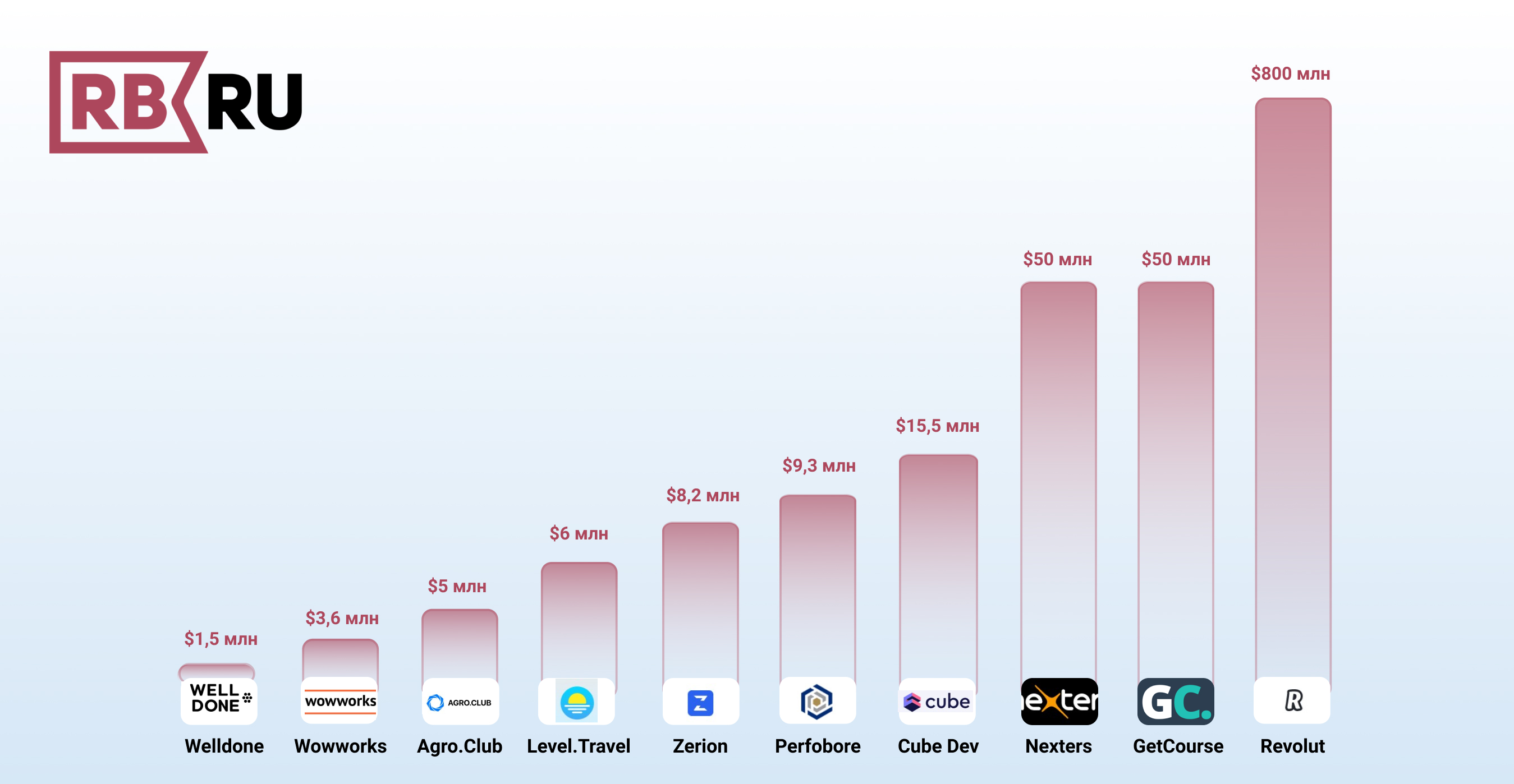

Например, многомиллиардную оценку Revolut (х6 за полтора года!), первую в России VC-сделку в сегменте растительного мяса или повышенный интерес инвесторов к игровым студиям.

Пищу для размышлений предоставил и трендсеттер отечественного венчура Baring Vostok, который принял участие сразу в двух интересных сделках. Опрошенные нами эксперты считают, что инвестиции фонда в TravelTech-стартап могут спровоцировать повышенный интерес к сегменту.

В дайджесте вспоминаем эти и другие главные сделки месяца.

Дисклеймер: мы также включили в дайджест иностранные стартапы с российскими корнями. Так редакция продолжает следить за успехами российских фаундеров за рубежом.

Июль в цифрах:

- Сделки с участием фондов и бизнес-ангелов: 22

- Общий объем инвестиций: $140 млн*

- Корпоративные инвестиции: 7

Содержание:

- Revolut

- GetCourse

- Nexters

- Cube Dev

- Perfobure

- Zerion

- Level.Travel

- Agro.Club

- Wowworks

- Welldone

- «Спутник»

- «Мо: медитация и сон»

- EVO Avatar

- Carl

- Freestylo

- Facancy

- Корпоративные инвестиции

Крупнейшие сделки

Финтех-стартап Revolut закрыл инвестиционный раунд с оценкой в $33 млрд, что сделало его самым дорогим стартапом Великобритании

Объем раунда составил $800 млн, инвесторами выступили фонды Vision Fund 2 от SoftBank и Tiger Global. Команда планирует направить средства на международную экспансию — включая запуск в США и Индии.

До этого Revolut привлекал сторонние средства полтора года назад, тогда сервис оценили в шесть раз дешевле.

«Резкие скачки стоимости стали обычным явлением для финтех-стартапов в этом году, поскольку спрос на них продолжает расти», — пишет Bloomberg, приводя в пример шведский сервис Klarna (оценка выросла в четыре раза и достигла $45,6 млрд) и британских Wise Plc (рост в два раза до $11 млрд).

***

Платформа для запуска онлайн-курсов GetCourse привлекла $50 млн от Baring Vostok, Goldman Sachs и фонда Владимира Потанина

GetCourse позволяет создавать собственные образовательные продукты на основе готовых модулей, конструировать под них лендинги, привлекать аудиторию и так далее. Как сообщает Winter Capital Partners, оборот стартапа в 2020 году составил $600 тыс.

Инвесторы ожидают, что по итогам 2021 года этот показатель превысит $1 млрд.

Это поставит GetCourse в один ряд с глобальными лидерами ниши — американской Kajabi (оборот $1,5 млрд) и канадской Thinkific ($300 тыс.)

В результате сделки список учредителей ООО «Система Геткурс» расширился. По данным ЕГРЮЛ, 19 июля к нему присоединились иностранные организации «Вест Стрит Емс Партнерс, Слп» с долей 4%, «Брэдли Холл Холдингс Лимитед» с долей 12%, «Джейнвилл Лимитед» с долей 13% и «Греум Лимитед» с долей 4%.

В обмен на $50 млн акционеры перераспределили 33% долю сервиса. Исходя из этого, оценка GetCourse по итогам раунда могла составить $150 млн.

***

Российский разработчик игр Nexters теперь еще на шаг ближе к IPO

В июле компания привлекла $50 млн от компании VPE Capital и фонда из ОАЭ Mubadala. Средства позволят Nexters завершить слияние с Kismet Acquisition One — SPAC-компанией российского бизнесмена Ивана Таврина.

Напоминаем, Kismet, как и другие SPAC-компании, — это «пустышка», созданная специально для слияния с частной компанией, которая хочет выйти на биржу в обход бюрократических процедур IPO.

Экс-деловой партнер Алишера Усманова и медиамагнат Иван Таврин основал Kismet в 2020 году и сразу вывел ее на IPO, в ходе которого привлек $250 млн.

В феврале текущего года Nexters и Kismet объявили об объединении активов, в результате которого Nexters станет публичной компанией на Nasdaq. Одним из условий успешного слияния было привлечение $100 млн — половину инвестировали сами Kismet, вторую половину компания получила в результате текущего раунда.

Ожидается, что Nexters выйдет на Nasdaq до конца третьего квартала этого года под тикером GDEV и с оценкой $1,9 млрд.

Главные хиты компании — игры Hero Wars и Throne Rush. Выручка по итогам 2020 года составила $295,5 млн.

***

Американский стартап с российскими корнями Cube Dev привлек $15,5 млн на разработку нового продукта

В раунде приняли участие фонды Decibel, Bain Capital, Eniac Ventures и Betaworks.

Полученные средства стартап направит на разработку Cube Cloud — платформы, которая связывает базу данных в облачном хранилище и приложение.

Инструмент позволит разработчикам не тратить время на самостоятельную настройку такого проводника. Cube Dev также разрабатывает open-source фреймворк Cube.js, предназначенный для создания аналитических веб-приложений.

Компанию в 2016 году основали российские разработчики Артем Кейдунов (выпускник РУДН) и Павел Тиунов (выпускник МГТУ), ее штаб-квартира находится в Сан-Франциско. Общая сумма инвестиций в Cube Dev составляет $23,6 млн.

Раунды поменьше

Разработчик инновационной технологии добычи полезных ископаемых Perfobore привлек $9,3 млн

Лидером раунда стал фонд Runtech Ventures, в нем также приняли участие фонд Phystech Ventures, бывший вице-президент Schlumberger и основатель «Акрос» Владимир Куксов и группа бизнес-ангелов.

Разработка Perfobore — технология управляемого радиального бурения скважин. По словам представителей компании, она дешевле традиционных методов в 5-10 раз и в среднем показывает увеличение добычи на 100-150%.

2020 год компания завершила с контрактами на сумму свыше $20 млн. Perfobore работает в России — с «Газпром нефтью», «Лукойлом», «Татнефтью», а также в Узбекистане, Казахстане, США. На стадии продвинутых находятся переговоры с компаниями из Кувейта, Омана, Бахрейна.

***

Платформа децентрализованных финансов Zerion привлекла $8,2 млн

Лид-инвестором выступил европейский венчурный фонд Mosaic Ventures. В проект также вложились G1 Ventures, Placeholder, DCG, Lightspeed и другие фонды.

Zerion разрабатывает платформу децентрализованных финансов, которая позволяет отказаться от посредников в виде банков и процессинговых компаний.

По собственным данным, с начала года пользователи приложения совершили транзакции на сумму более $600 млн.

Zerion — это американский стартап с российско-украинскими корнями. Он был основан в 2016 году Евгением Юртаевым, Алексеем Башлыковым и Вадимом Колеошкиным.

***

Сервис для поиска и бронирования туров Level.Travel привлек $6 млн от Baring Vostok

Взамен фонд мог получить более 20% компании, сообщает «Ъ» со ссылкой на эксперта. Основатели — Дмитрий Малютин, Эллин Толстов, Павел Глушенков и Евгений Гинзбург — по-прежнему сохраняют за собой основную долю компании.

Выручка сервиса в 2020 году составила 2 млрд рублей, что в три раза меньше показателя 2019 года.

Мы обратились к независимому участнику рынка с просьбой прокомментировать эту сделку.

Сооснователь и член совета директоров Travelata Алексей Зарецкий

«Туристический рынок оживает после того, как начали открывать новые направления. Долгое время были доступны только путешествия по России — они сильно выросли, но не смогли перекрыть потери по закрытию всех остальных направлений.

Но инвестиция не связана с возрождением рынка. Такие сделки не делаются за месяц, скорее всего, договоренность была достигнута летом или осенью прошлого года, в разгар пандемии. Тогда никто не знал, как долго все продлится.

Тот факт, что Baring решил инвестировать в одного из игроков, продающих пакетные туры, говорит о том, что они верят, что в этом сегменте рынка можно построить компанию с оценкой в сотни миллионов долларов. Иначе бы фонд не стал заходить.

Так как инвестиция была сделана на самом дне пандемии, скорее всего, они получили какую-то очень выгодную [для фонда] низкую оценку. Тут я снимаю шляпу перед Baring — у них долгосрочное видение и они готовы рисковать. Как говорил Ротшильд, “покупай, когда на улице течет кровь, даже если это кровь твоя”.

В Baring умеют брать на себя взвешенные риски, когда все боятся. К сожалению, так могут делать только единицы, остальные предпочитают следовать трендам. Я думаю, мы увидим активные инвестиции в этом сегменте, потому что Baring для многих является авторитетом и, когда он вкладывает в какую-то индустрию, другие инвесторы сразу начинают обращать на нее внимание.

Во время пандемии Travelata также получила инвестиции, но мы решили не идти к внешним инвесторам, чтобы не снижать оценку, а привлекли $2 млн от текущих инвесторов».

***

Agro.Club привлек $5 млн на развитие в Америке и Западной Европе

Раунд возглавили фонды Rabo Frontier Ventures и VentureFriends. Привлеченные средства позволят стартапу масштабировать свои финтех-сервисы на международный рынок. В ближайших планах — запуск в Испании и Великобритании.

В России Agro.Club — это преимущественно зерновой маркетплейс, позволяющий пользователям цифровой платформы и мобильного приложения (более 17 тысяч фермеров) заключать сделки купли-продажи и отслеживать конъюнктуру рынка. Agro.Club выступает связующим звеном и гарантом операций, предоставляя финансовые и логистические услуги для потенциальных партнеров.

В США и Канаде Agro.Club сотрудничает с крупными производителями семян, агрохимии и кормовых добавок, предлагая встраиваемое бизнес-решение для автоматизации коммерческих и маркетинговых процессов.

В 2020 году оборот Agro.Club вырос в 10 раз и составил $40 млн.

***

Платформа для подбора обслуживающего персонала Wowworks привлекла $3,6 млн

Лид-инвестором выступил фонд Addventure. В раунде также принял участие фонд Льва Левиева LVL1 и DV Capital, созданный бывшими топ-менеджерами «Национальной медиа группы». По данным «Ведомостей», консорциум инвесторов получил миноритарную долю в группе.

Wowworks подбирает специалистов, которые проводят мелкий ремонт, занимаются уборкой помещений, чинят и настраивают офисное оборудование (всего 300 видов услуг).

В 2017 году стартап привлек $1 млн в ходе посевного раунда от фонда Addventure. Спустя два года Wowworks также вышла на рынок Евросоюза (Германия, Австрия, Польша и Венгрия). В первом полугодии 2021 года половина оборота компании, по ее собственным данным, пришлась на европейский рынок.

На платформе зарегистрировано около 40 тысяч исполнителей. У компании более 200 корпоративных клиентов, среди которых «Сбер», «Связной», «Л’Этуаль», DNS, Zolla, Modis, аптечные сети «Ригла» и «36,6».

***

Производитель растительного мяса Welldone привлек $1,5 млн в раунде А от фондов Phystech Ventures и Lever VC

Компания планирует увеличить объемы производства до 150 тонн в месяц, нарастить дистрибуцию и выйти на зарубежный рынок. Сегодня растительное мясо под брендом Welldone продается в «Азбуке вкуса», «Ашане», «Ленте», а также сервисах доставки «Самокат» и «Яндекс.Лавка».

Welldone в 2020 году запустили экс-сотрудники Нижегородского масложирового комбината во главе с его экс-начальником отдела реинжиниринга бизнес-процессов Александром Киселевым.

Управляющий партнер фонда Fuel for Growth Андрей Зюзин сообщил RB, что привлеченных средств будет недостаточно ни для выхода за рубеж, ни для значимого расширения производства в России. Скорее всего, это вложения для продвижения на российском рынке и повышения узнаваемости бренда.

Инвестиции, по его словам, поднимаются по такой сравнительно скромной оценке вероятнее всего из-за «медленного восприятия населением инновационных продуктов питания, в отличие от зарубежных рынков, где такие продукты давно вошли в мейнстрим».

Юлия Марсель, соосновательница Greenwise

«Радостно, что российские инвесторы (пусть и совместно с зарубежными) проявляют все больший интерес к российскому альтфуду. На сегодняшний день в российской VC-среде этот интерес небольшой и точечный, особенно по сравнению со сделками европейского, американского и азиатских рынков.

В то же время в России с каждым месяцем появляется все больше и больше игроков рынка альтернативных продуктов, поэтому очевидно, что в 2022-2023 гг. мы увидим абсолютно иную картину.

Что касается оценки, то 25% за $1,5 млн в раунде А для российского альтфуд-стартапа кажется вполне реальным. Новый производственный комплекс, как заявляется в материалах к новости, конечно, на такую сумму не построишь, но купить производственную линию и увеличить производственные мощности вполне можно.

Принимая во внимание состояние российского рынка растительного мяса и его емкость, если у компании есть уникальное IP/оборудование, по моему мнению, проданная доля должна быть меньше, но это все достаточно спекулятивные суждения».

Читайте также: Рынок альтернативного белка: «Инвестировать по венчурной модели уже поздновато»

***

ИТ-стартап «Спутник» привлек $1,35 млн от основателей сервиса «Рдп.ру» Сергея Никулина и Николая Гузакова

«Спутник» разрабатывает приложение-экосистему для жителей многоквартирных домов. Сервис включает инструменты для управления общедомовым оборудованием, оплаты регулярных платежей и коммуникации с управляющей компанией и соседями.

По итогам сделки оценка компании составила $8,2 млн.

Сергей Никулин и Николай Гузаков основали «Рдп.ру» в 2010 году. Компания производит телекоммуникационное оборудование и сервисы, в том числе сервисы для фильтрации запрещенного контента.

В 2020 году «Ростелеком» приобрел «Рдп.ру» за 1,81 млрд рублей. Сергей и Николай сосредоточились на инвестициях в стартапы: помимо «Спутника» они вложились в сервис для автоматической передачи показаний счетчиков воды «Кузя.рф» и платформу для оформления и рефинансирования ипотеки Refin.Online.

«Ростелеком», как и «Спутник», разрабатывает «умные» домофоны. Однако представители компаний и инвесторы в разговоре с TAdviser заявили, что «Ростелеком» не использует и не планирует использовать технологические наработки стартапа.

***

Приложение для медитаций «Мо: медитация и сон» привлекло $1 млн от сооснователя Mail.ru Group Дмитрия Гришина и группы бизнес-ангелов

Mo — приложение для медитаций, сна и отдыха. Сервис предлагает библиотеку из 23 программ медитаций, а также шестиминутные сессии для помощи в экстренных ситуациях.

Создатели стартапа — сооснователь United Investors и экс-директор по стратегии и анализу Mail.ru Group Александр Горный, а также бывший замдиректора департамента слияний и поглощений Mail.ru Group Андрей Молчанов.

Привлеченные средства команда использует для запуска на новых рынках. В ближайших планах — Скандинавия. В настоящий момент сервис доступен в России, Италии и Нидерландах.

***

Cервис онлайн-покупки авто Carl привлек $1 млн

Ведущим инвестором раунда стал фонд «Авенир», участие также принял директор по новым продуктам «Яндекса» Дмитрий Степанов и бизнес-ангелы Олег Шардин, Антон Волков и Александр Карпович. Ранее они инвестировали в Miro.

Carl запущен в 2016 году Виталием Малыхиным. Стартап предлагает производителям и автодилерам оцифровать продажу машин, снизив ее стоимость, а потребителям — купить авто через мобильное приложение.

Сервис позволяет выбрать автомобиль по более чем 40 параметрам, зарезервировать машину, заказать тест-драйв в любой точке города по удобному маршруту и оплатить покупку, не посещая дилерский центр.

По данным ЕГРЮЛ, Виталию Малыхину принадлежит более 75% ООО «Карл рус», фонду «Авенир» — более 24%. Инвестиция оформлена в виде конвертируемого займа.

Читайте также: «Без судебной практики это по-прежнему риск»: инвесторы и стартапы оценили закон о конвертируемом займе

***

Разработчик робототехники EVO Avatar привлек $700 тысяч

Среди инвесторов — Максим Телемтаев, Иван Аносов, Иван Самошин. Сделку лидировала инвестиционная компания Impact Capital с долей в проекте 19,5%.

Компания занимается разработкой, поставкой и интеграцией сервисной робототехники для автоматизации работы малого и среднего бизнеса. Ее решения используют компании из гостинично-ресторанного бизнеса, науки и образования, медицины и фармацевтики.

EVO Avatar основал в 2021 году руководитель компании Technored Артем Лукин. К концу первого года работы фаундеры планируют удержать долю в 60-70% компании и выйти на прибыль в 90 млн руб.

Стартап потратит инвестиции на расширение производства и выход на рынок СНГ.

***

Онлайн-сервис персонализированного подбора одежды Freestylo привлек $591 тыс. в обмен на 20% компании

По данным TG-канала «Русский венчур», инвесторами стали сооснователи австрийской букмекерской онлайн-компании bwin Манфред Боднер и Норберт Тюфельбергер.

Пользователи Freestylo получают рекомендации профессиональных стилистов, основанные на личных предпочтениях, фигуре и образе жизни. С момента основания в 2020 году стартап выполнил более тысячи заказов и вышел на ежемесячный оборот в 1 млн рублей.

***

HR-стартап Алены Владимирской Facancy привлек $300 тысяч

Среди инвесторов — сооснователь Qiwi Борис Ким, директор «1С-Битрикс» Сергей Рыжиков, бывший член правления «Альфа-банка» Алексей Марей, бизнес-ангелы Иван Тягунов, Александр Сысоев и Егор Гилев.

Раунд был закрыт при текущей оценке бизнеса в $3 млн, сообщила на своей странице в Facebook соосновательница проекта.

Facancy был создан в 2020 году рекрутером Аленой Владимирской и сооснователем винного сервиса invisible Сергеем Дружининым. Вместе они вложили в проект около 5,5 млн рублей. Сервис делает рассылки с вакансиями, которые подбираются с учетом персональных данных пользователя.

Фокус стартапа — менеджеры среднего и высшего звена. По словам Владимирской, к моменту начала инвестирования сервисом пользовались 38 тысяч человек, рассылку открывали в среднем 46% от всех пользователей.

***

А также

- Российский разработчик платформы для геймеров Gameram привлек $500 тысяч от инвесткомпании GEM Capital;

- Венчурный фонд The Games Fund вложил $450 тысяч (серия А) в компанию Hypemasters, которая разработала игры Hype City, Color Dunk 3D и World War Commander;

-

Российский сервис персонального онлайн-фитнеса Wowfit закрыл pre-seed раунд на $300 тысяч. Инвесторами выступили Phystech Leadership Fund и сооснователь Skyeng Денис Сметнев;

- Сервис для оцифровки и шифрования медицинских записей Clouddocs привлек $200 тысяч от Star Nafta Group;

- Российский фонд DV Capital купил 25% сервиса для поиска и анализа блогеров в социальных сетях Yoloco;

- Конструктор мобильных магазинов Napsy привлек инвестиции в посевном раунде от бизнес-ангелов из НИУ ВШЭ Александра Курбатова и Богдана Леонгардта, а также основателя фонда Quartz Capital Егора Галкина.

.jpg)

Корпоративные инвестиции

«Сбер» купил InSales, платформу для управления онлайн-торговлей

Банку принадлежит теперь 80% акций, остальная часть — у трех основателей и топ-менеджеров. Сумма сделки не разглашается.

С помощью InSales предприниматели могут создавать интернет-магазины, вывести товар на маркетплейсы, организовать продажи в социальных сетях, товарных агрегаторах, мессенджерах и геосервисах.

«Сбер» планирует дальнейшее развитие платформы и ее интеграцию с финансовыми продуктами и другими сервисами собственной экосистемы для юридических лиц.

***

МТС закрыла сделку по покупке провайдера телеком- и ИТ-решений МТТ за 5 млрд рублей

Помимо классических B2B- и межоператорских телеком-услуг МТТ предоставляет интеллектуальные услуги для бизнес-клиентов на основе коммуникационных платформ CpaaS.

«С покупкой актива мы сможем в минимальные сроки интегрировать в нашу B2B-линейку продуктов перспективные решения МТТ, что позволит через несколько лет вывести МТС в лидеры российского рынка виртуальных АТС и Telecom API.

Интеграция решений МТТ поможет нам усилить позиции в таких направлениях как интернет-торговля, доставка и логистика товаров, медицинские учреждения, продажа и бронирование билетов, службы такси», — отметила первый вице-президент по телекоммуникационному бизнесу МТС Инесса Галактионова.

***

МТС также приобрела 51% российской блокчейн-платформы Factorin за $11,8 млн

Сделка стала экзитом для инвестиционной компании Digital Horizon. По ее итогам Factorin оценили в 1,7 млрд рублей. Основатели стартапа Андрей Маклин и команда сохранили долю 25%, еще 24% у Digital Horizon.

МТС заключила с партнерами соглашение о возможности приобрести оставшуюся долю у основателей в будущем, пишет «Коммерсантъ».

Factorin основана в 2019 году. Это открытая платформа с инновационной распределенной архитектурой на технологии DLT (блокчейн) для автоматизации взаимоотношений покупателей, поставщиков, банков и других компаний.

Системой, по собственным данным компании, пользуется более 40 банков и факторинговых организаций, свыше тысячи компаний, в том числе «Магнит», «Дикси», а также розничная сеть МТС — АО «РТК».

***

Фонд Галицкого выкупил долю «Мэйл.ру» в образовательной платформе Geekbrains

Кипрская компания основателя Almaz Capital Partners Александра Галицкого выкупила долю «Мэйл.ру» в образовательной платформе Geekbrains. 50,1% фирмы по-прежнему принадлежат Mail.ru Group.

Сделка была структурирована через кипрское юрлицо Галицкого «А.Гэлакси Райф В.С.И.С.».

***

Дочка «Ростеха» приобрела 25% разработчика сервиса для обслуживания БПЛА «Флай дрон»

Доля отошла контролируемому «Ростехом» ООО «РТ-развитие бизнеса». По данным «Интерфакса» 24,9% компании теперь также принадлежит ООО «Ера-транспортные решения» Екатерины Лапшиной.

Читайте также: Оператор дронов: средняя зарплата и перспективность профессии

***

«Тинькофф» продал свою долю в «Кассир.ру» обратно основному владельцу

Условия сделки стороны не раскрывают. По данным РБК, TCS Group владела 29,13% билетного оператора с 2018 года.

***

Международный контакт-центр Voxys вложил $1,6 млн в разработчика голосовых и чат-ботов Twin в обмен на долю 14,4%

Общая стоимость компании может превышать 833 млн рублей. Twin, основанный в 2016 году предпринимателем из Екатеринбурга Игорем Калининым, разрабатывает платформу для создания голосовых и текстовых ботов, которые способны заменить заказчику колл-центр.

Это первые внешние инвестиции в стартап.

Читайте также: Урал, спорт и роботы: история AI-стартапа Twin

Обложка: Unsplash

Нашли опечатку? Выделите текст и нажмите Ctrl + Enter

Популярное

Налог на прибыль организаций

Материалы по теме

-

Пройти курс «Как самозанятому стать ИП»

- 1 Phystech Ventures оценил годовой инвестиционный рынок квантовых технологий в $2,3 млрд Совокупная капитализация топ-10 компаний сегмента достигла $10 млрд 02 августа 04:00

- 2 Разработчик «умных» QA-тестов с российскими корнями привлек $4 млн Оценка и другие детали раунда не раскрываются 26 августа 12:00

- 3 Фонд с российскими корнями Phystech Ventures инвестировал в разработчика 3D-принтеров Arevo Всего стартап привлек $25 млн при оценке $100–150 млн 19 августа 12:57

- 4 Российский разработчик технологий по добыче ископаемых Perfobore привлек $9,3 млн Их метод интенсификации добычи в 5-10 раз дешевле традиционных технологий 22 июля 23:53